Suojaaminen koetaan pääasiassa yhtiöiden ja rahastojen keinoiksi suojautua markkinariskejä vastaan, mutta se on oivallinen työkalu myös tavallisen sijoittajan arsenaalissa. Siinä missä UPM-Kymmene suojaa johdannaisilla valuuttakurssiriskejään, voi Sami Sijoittaja suojata osakepositionsa esimerkiksi markkinalaskun tai osavuosikatsausten ajaksi. Vaikkei tavallinen sijoittaja koskaan tekisi johdannaiskauppaa suojaamistarkoituksessa, on joka tapauksessa hyödyllistä tietää mitä suojaamisella tarkoitetaan ja miten se toteutetaan, sillä se on arkipäiväistä toimintaa sijoitusmarkkinoilla. Esimerkiksi Helsingin pörssissä nähtiin viime viikkoina kymmenen laskupäivää putkeen, kristallipallon omannut sijoittaja olisi suojaamisella voinut merkittävästi pienentää riskiään.

Mitä on suojaaminen?

Osakeposition tai portfolion suojaamista voidaan parhaiten ajatella vakuutuksen ottamisena epäsuotuisia tulevaisuuden tapahtumia vastaan. Vakuutuksen ottaminen ei poista negatiivisen tapahtuman mahdollisuutta, mutta se antaa taloudellista suojaa. Tavallinen suomalainen tekee suojaamistoimenpiteitä vuosittain, oli kyse sitten auto-, sairaus- tai mistä tahansa muusta vakuutuksesta. Asuntolainaan korkokaton ottaminen on myös suojaamistoimenpide.

Salkunhoitajat, treidaajat ja yhtiöt hyödyntävät suojaamistoimenpiteitä vähentääkseen altistumista erilaisille markkinariskeille. Sijoitusmarkkinoilla suojaamisen rakentaminen on kuitenkin monimutkaisempaa kuin kuukausittaisen vakuutusmaksun maksaminen. Sijoitusriskeiltä suojauduttuessa täytyy ottaa positio instrumentissa, jonka hintakehitys kulkee vastakkaiseen suuntaan suojauksen kohteen, esimerkiksi salkussa olevan osakkeen, suhteen. Näitä instrumentteja kutsutaan johdannaisiksi. Sijoittaja suojaa osakepositionsa ottamalla position toisessa sijoitusinstrumentissa. Mikään ei kuitenkaan ole ilmaista, joten sijoittaja joutuu maksamaan suojauksestaan tavalla tai toisella.

Riski ja tuotto kulkevat käsi kädessä, eikä suojaamisella pääse tätä universaalia sijoitustotuutta pakoon. Riskin vähentäminen suojaamistoimenpiteellä tarkoittaa samalla potentiaalisten tuottojen pienentymistä. Suojaamisella et siis suoranaisesti tee rahaa (mikäli et osta omistustasi suurempaa suojausta), mutta voit vähentää potentiaalisia tappioita merkittävästi. Jos suojattu osakepositio nousee arvossaan, tienaat vähemmän tuottoa kuin ilman suojaamista, mutta jos suojattu positio laskee arvossaan, muodostuvat tappiot pienemmiksi suojauksen ansiosta.

Miten suojata osakepositio?

Suojaaminen tapahtuu johdannaisinstrumenteilla. Suomalaisen sijoittajan onneksi Nordnet Markets tarjoaa erilaisia johdannaisia, joilla yksittäisten osakepositioiden suojaaminen onnistuu yhtä vaivattomasti kuin itse osakkeen ostaminen. Suojaaminen näillä instrumenteilla ei vaadi vahvaa teknistä osaamista, sillä niiden toimintaperiaate on varsin yksiselitteinen. Suomalaisista osakkeista koostuvan koko osakesalkun suojaaminen sen sijaan on kiharaisempaa touhua, sillä OMX Helsingin indekseihin ei löydy riittävän likvidejä johdannaisia, jotta Nordnet voisi lanseerata “jokamiehen johdannaisia” kyseisiin indekseihin. Johdannaisia löytyy kuitenkin eurooppalaisiin ja amerikkalaisiin indekseihin, kuten DAX, Eurostoxx 50, S&P 500 ja Nasdaq, joilla hajautetun salkun suojaaminen on mahdollista.

Nordnet Markets tarjoaa suojaamiseen erinomaisesti toimivia osakkeisiin kohdistuvia Unlimited Turboja. Emme tässä artikkelissa käy seikkaperäisesti läpi miten tuotteet tarkalleen toimivat, mutta esimerkin avulla käy selkeästi ilmi tuotteiden soveltuminen suojaamistarkoitukseen. Unlimited Turboja on tarjolla sekä Long- että Short-versioina. Long-Turbo vastaa vivutettua osakepositiota sillä sen arvo nousee kohde-etuuden, kuten Neste Oilin osakkeen noustessa, kun taas Short-Turbon arvo nousee kohde-etuuden hinnan laskiessa. Short-Turbo korreloi negatiivisesti kohde-etuuden hinnan suhteen, joten se toimii erinomaisesti suojaamisen rakentamisessa.

Esimerkki - Case Nokia

Sami Sijoittajalla on salkussaan 10 000 Nokian osaketta, Nokian osari lähestyy ja Sami pelkää pahinta. Vahvat huhut heikentyneestä kysynnästä Nokian tuotteille ja palveluille saavat Samin pohtimaan vaihtoehtoja; joko myydä osa osakkeista pois ennen osaria, myydä kaikki osakkeet pois tai suojata positio Nokia Short-Turboilla, joihin Sami on jo aiemmin tutustunut ja ymmärtää niiden toiminnan.

Sami päättää, ettei myyminen verotussyistä ole viisainta, joten hän päättää rakentaa Nokia-positiolleen mahdollisimman hyvän suojauksen osarin yli. Nordnetillä on tarjolla Nokia Short-Turbo, jonka tiedot ovat seuraavat:

Koodi T SHRT NOKIA

Rahoitustaso 6,00 euroa

Stop-loss-taso 6,00 euroa

Kerroin 1:1

Juoksuaika Open-end

Tutustuessaan Turbojen vivukkaaseen maailmaan, Sami toteaa että kaikki Nordnetin Nokia Short-Turbot liikkuvat negatiivisessa 1:1 suhteessa Nokian osakkeeseen. Kun Nokian osakkeen hinta laskee 0,20 euroa, yhden Short-Turbon arvo nousee 0,20 euroa. Tästä Sami päättelee, että 10 000 Nokian osakkeensa suojaamiseksi hänen tulee ostaa 10 000 Nokia Short-Turboa.

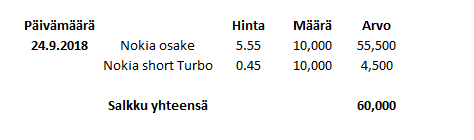

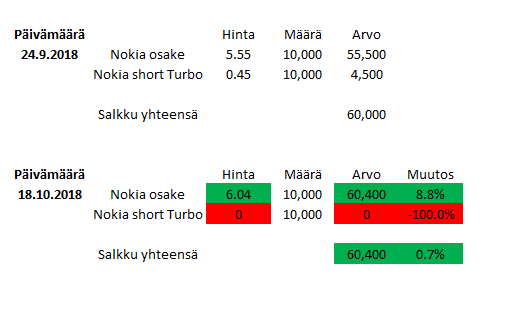

Sami avaa suojauksensa 24. syyskuuta Nokian osakkeen ollessa 5,55 euron tasossa, jolloin Nokia Short-Turbon hinta on 0,45 euroa. Suojaukseen sitoutuu 4 500 euroa.

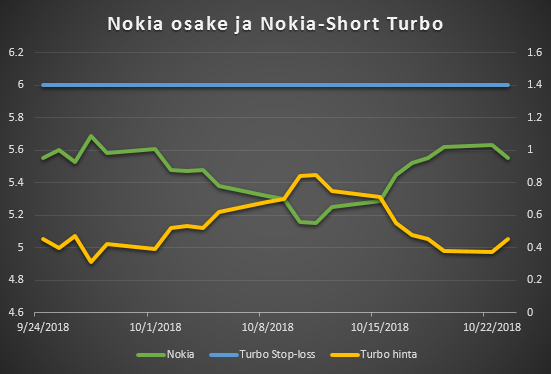

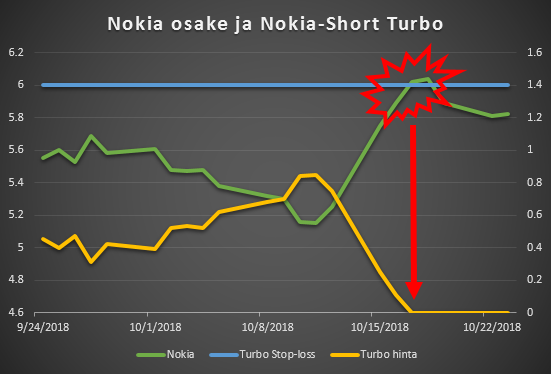

Nokian osake lähtee suojauksen avaamisesta lähes välittömästi laskuun. Alla olevasta kuvaajasta nähdään miten osakkeen hinnan (vihreä viiva) laskiessa Short-Turbon arvo (keltainen) nousee yhden suhde yhteen. Suojaus siis toimii. Sinisellä viivalla kuvataan Turbon Stop-loss-tasoa 6,00 tasossa. Mikäli Nokian osakkeen hinta nousee 6,00 euroon, erääntyy Short-Turbo välittömästi arvottomana.

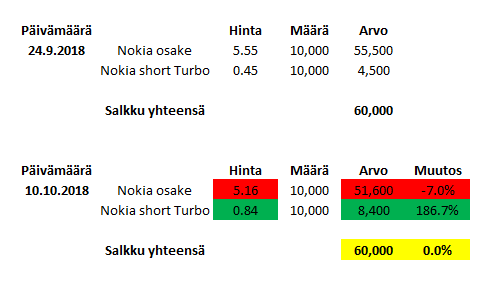

Sami pitää suojauksensa auki 10. lokakuuta asti, jolloin arvioi pahimman olevan ohi. Tutkitaan mitä salkun arvolle tapahtui Nokian osakkeen hinnan ollessa 5,16 euroa, eli 7 % pudotuksessa parin viikon sisään.

Suojaus toimi täydellisesti, sillä 10 000 Nokia Short-Turbon 187 % arvonnousu neutraloi Nokian osakeposition 7 % tappion. Hurraa!

Hetkinen?! Eikös sen vakuutuksen ottaminen osakepositiolle pitänyt maksaa jotakin?

Erinomainen huomio. Suojauksella on kulunsa.

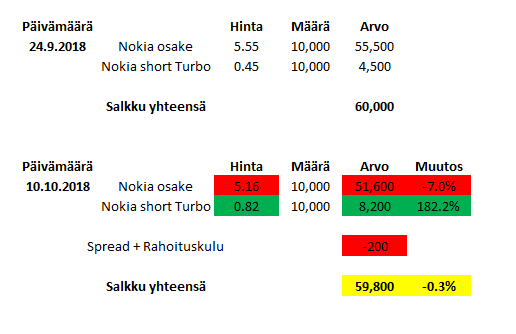

Sijoittaja maksaa suojauksestaan seuraavilla tavoilla:

- Turbon spreadi, eli osto- ja myyntikurssin erotus. Nordnetin lanseeraamissa Nokia Short-Turboissa spreadi on 0,01 euroa, joten sijoittaja maksaa spreadikuluina 10 000 Turbolle yhteensä 100 euroa.

- Turbon rahoituskulu. Turbo on viputuote, jossa vipuvaikutus on sisäänrakennettu jotta sijoittaja voi pienemmällä pääomalla rakentaa vahvan suojauksen osakepositiolleen. Esimerkissä Nokian osakkeiden arvo oli 55 500 euroa ja Nokia Short-Turboilla rakennetun suojauksen arvo 4 500 euroa, joten Turbon vipuvaikutus on hieman yli 12-kertainen. Tästä vivusta liikkeellelaskija ottaa vuosittaista korkoa, esimerkiksi 4 %. Sijoittaja maksaa korkoa sijoituksen ajalta. Turbo oli Samin salkussa alle kolme viikkoa, joten korkokustannukseksi tuli 0,01 euroa, jonka liikkeellelaskija automaattisesti vähentää tuotteen hinnasta. Rahoituskuluksi muodostui myös 100 euroa.

- Kaupankäyntikulut. Tämä riippuu sijoittajan välittäjästä, mutta Sami Nordnetin asiakkaana voi käydä Nokia Short-Turboilla kauppaa ilman välityspalkkiota, joten tätä kulua ei hänelle langennut.

Samin suojauksen kokonaiskuluksi, eli vakuutuksen hinnaksi, muodostui yhteensä 200 euroa.

Jos Sami ei olisi myynyt osakkeitaan tai suojannut positiotaan, olisi Nokia-salkun tappio ollut 3 400 euroa, eli 7 %.

Rakentamalla suojauksen Short-Turbolla Sami menetti rahaa Nokia-positiossaan, mutta Short-Turbon raju arvonnousu neutraloi tappiot Nokiassa. Short-Turbojen arvo nousi 182,2 %, eli 3 400 euroa. Sami maksoi suojauksestaan 200 euroa ja salkun kokonaistappioksi tuli vain -0,3 %, joten suojaus kannatti.

Mutta miten käy, jos osakkeen arvo nousee?

Nokian osakkeen hinnan noustessa Short-Turbon arvo laskee. Turbon Stop-loss taso 6,00 ja Nokian osake saavuttaa sen lokakuun 18. päivänä ja Turbo erääntyy arvottamana ja se otetaan pois pörssin listoilta. Sijoittaja menettää koko Turboon sijoitetun pääoman. Mitä tapahtui salkun arvolle?

Nokia osakkeen hinta nousi 6,04 euroon eli 8,8 prosenttia. Voittoa osakkeen noususta tuli 4 900 euroa. Short-Turbon Stop-loss-tapahtuman ansiosta koko Turbo-sijoitus meni nolliin.

Jos Sami ei olisi suojannut Nokia-positiotaan, olisi hänen tuottonsa ollut 8,8% tälle sijoitusajalle. Sami kuitenkin päätti syyskuussa vähentää riskiään ja avasi suojauksen. Koko Turboihin sijoitettu 4 500 euroa hävittiin.

Salkun arvonnousu oli 0,7%, sillä suojauksen purkautuessa 6,00 euron tasossa Stop-loss-tapahtuman ansiosta Samin osakeposition arvo nousi 400 euroa ilman suojausta.

Turbon Stop-loss-tapahtuman jälkeen Samin osakepositio on taas omillaan ilman suojausta ja hän osallistuu Nokian nousuihin ja laskuihin täysipainoisesti osakepositiollaan. Jos hän haluaa rakentaa uuden suojauksen, tulee se tehdä toisella Short-Turbolla, jonka Stop-loss-taso on Nokian osakkeen hintaa korkeammalla. Toisaalta Sami olisi alunperin voinut rakentaa suojauksen esimerkiksi Short-Turbolla, jonka Stop-loss-taso on 6,50 euroa. Toisaalta Stop-loss toimii vakuutuksen automaattisena purkautumishintana, jos osakkeen arvo lähtee hurjaan nousuun. Liian korkealle asetettu suojauksen Stop-loss-taso ei antaisi mahdollisuutta osallistua osakkeen arvonnousuun, ellei Sami itse automaattisesti pura suojaustaan myymällä Turbot takaisin Nordnetille huomattuaan Nokian osakkeen lähteneen lentoon.

Lopuksi

Nordnet Markets tarjoaa mahdollisuuden suojata suomalaisia osakesijoituksia Fortumin, Neste Oilin, Nokia, Outokummun ja Wärtsilän Short-Turboilla. Toisaalta Turboja löytyy myös raaka-aineisiin, indekseihin ja muihin pohjoismaisiin osakkeisiin, joihin niihinkin voi rakentaa erilaisia suojauksia.

Käydäksesi kauppaa Nordnet Markets -tuotteilla sinun on läpäistävä tietämystesti varmistaaksesi tuotteiden soveltuvuuden sinulle. Kaupankäynti pörssilistatuilla tuotteilla sisältää korkean riskin, joka ei sovi kaikille. Sijoitetun pääoman voi menettää jopa kokonaan. Ennen kaupankäynnin aloittamista sijoittajan tulee ymmärtää kaupankäyntiin liittyvät riskit ja tuotteeseen liittyvät ehdot.

- Kaupallinen yhteistyö | Nordnet