Miten asiat ovat kehittyneet edellisestä päivityksestä?

Artikkelin otsikko vastaa kysymykseen. Myisin pois oikealla hinnalla. Soimaan itseäni siitä, että en myynyt Ruotsin maajohtajan erouutisten jälkeen yli 5 eurolla.

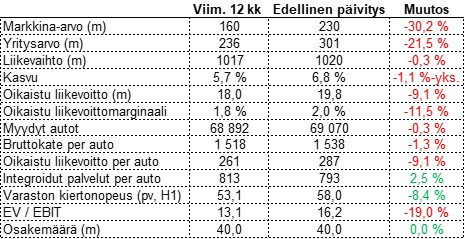

Kamux julkaisi elokuussa heikon Q2-tuloksen. Myytyjen autojen määrä laski, kannattavuus heikkeni ja osake on romahtanut edellisestä päivityksestä. Ainoat valonpilkahdukset ovat integroitujen palvelujen osuuden kasvu sekä varaston kierron nopeutuminen. H2 / 23 varasto kiersi varsin nopeasti, joten tekemistä riittää silläkin saralla viime vuoden tasolle pääsemiseen. Aika huolestuttavia lukuja, mutta katsotaan millaisia ajatuksia itse raportista ja tulospuhelusta herää.

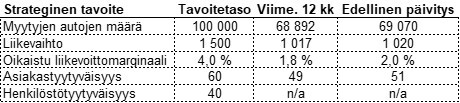

Hiljattain julkaistut strategiset tavoitteet liikkuvat kaikki väärään suuntaan tällä hetkellä, vaikka maalitolpat ovat jo valmiiksi kaukana. Strategia toki luodaan pidemmälle aikavälille, mutta tämäkin on tietenkin pettymys.

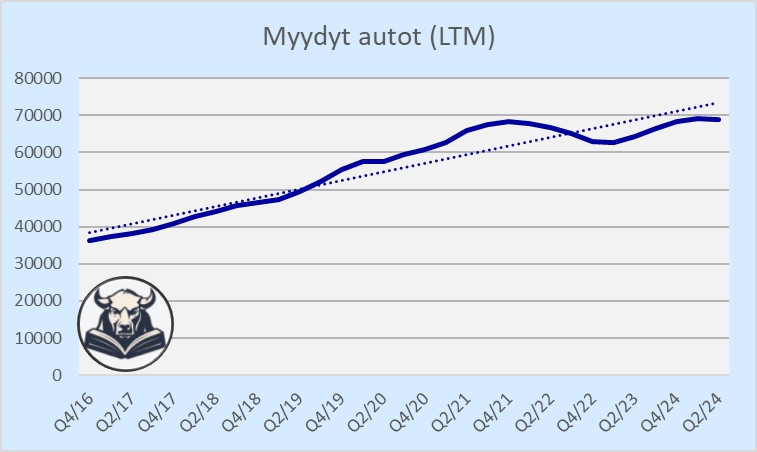

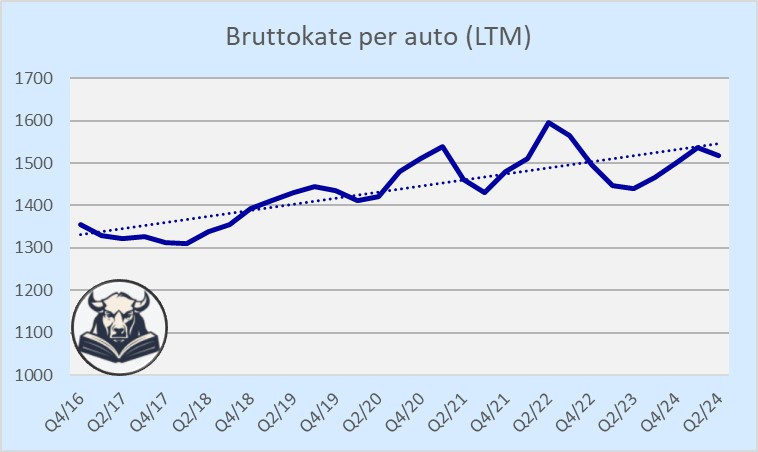

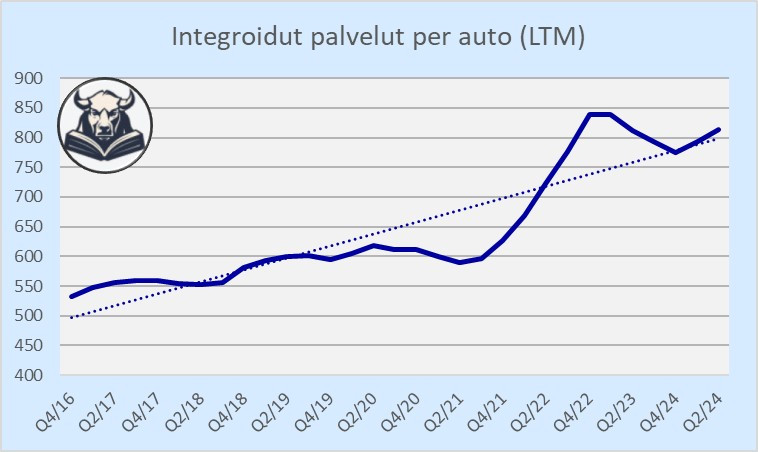

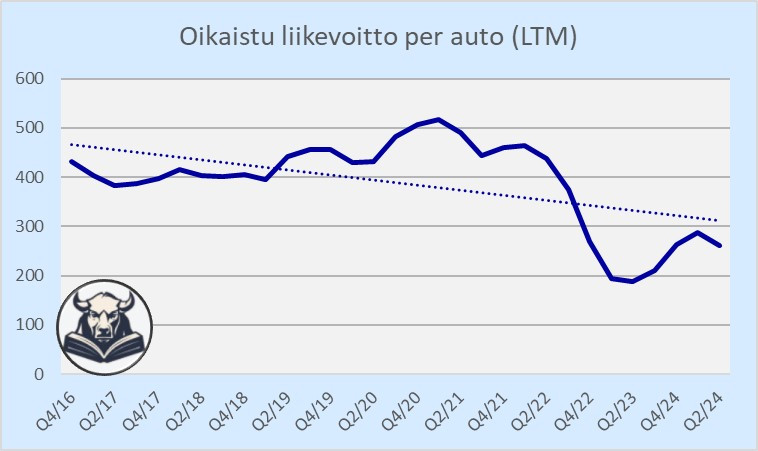

Seuraamani käyrät näyttivät edellisessä päivityksessä toipumisen olevan vahvasti käynnissä. Tällä kertaa ne kuitenkin osoittavat pääosin väärään suuntaan. Suurin kysymys tässä lienee, onko kyse yhdestä heikosta neljänneksestä vai onko Kamuxilla laajempia ongelmia.

Ajatuksia raportista

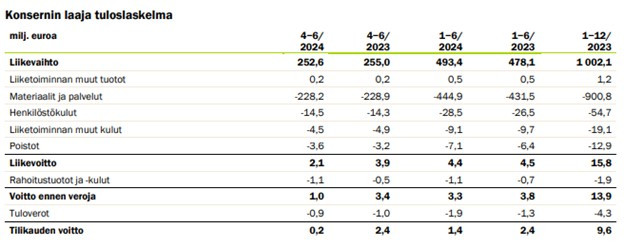

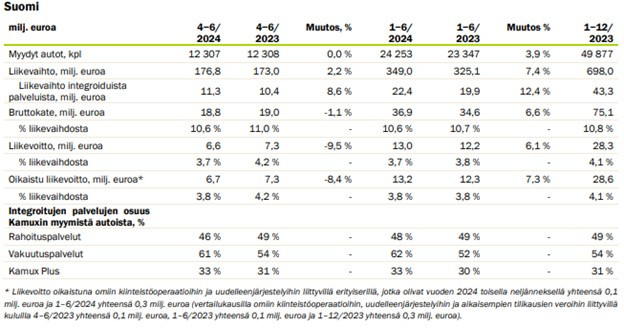

Kun takana on kohtalainen ensimmäinen neljännes ja heikko toinen neljännes, kannattanee vähänkään isomman kuvan hahmottamiseksi keskittyä H1-lukuihin. Sen lisäksi raportista voi yrittää aistia onko joku oikeasti muuttumassa, vai onko kyseessä normaalia vaihtelua. Liikevaihto kasvanut 3 % tai 15m euroa. Kasvua ei ole syntynyt toivotulla tavalla, mutta kuitenkin syntynyt. Samalla materiaalit ja palvelut ovat kasvaneet myös 3 % tai reilut 13m euroa. Materiaalikate siis ennallaan. Henkilöstökulut ovat kasvaneet 7,5 % tai 2m euroa ja poistot yli 10 % tai 0,7m euroa. Vaikka muut kulut ovat hieman tippuneet, ovat kulut kasvaneet myyntiä enemmän ja liikevoitto siksi laskenut myynnin kasvusta huolimatta.

Rahoituskulut eivät ole liikevaihtoon suhteutettuna suuret, mutta vievät kuitenkin matalakatteisella alalla peräti neljänneksen Kamuxin liikevoitosta ja veroihin menee yli puolet jäljelle jäävästä. Rivin alle jää valitettavan vähän. Vaikka Q1 oli kohtalaisen hyvä, taittuu H1 kokonaisuutena heikon puolelle. Kasvua pitäisi saada enemmän ja kannattavuuden pitäisi parantua, ei huonontua.

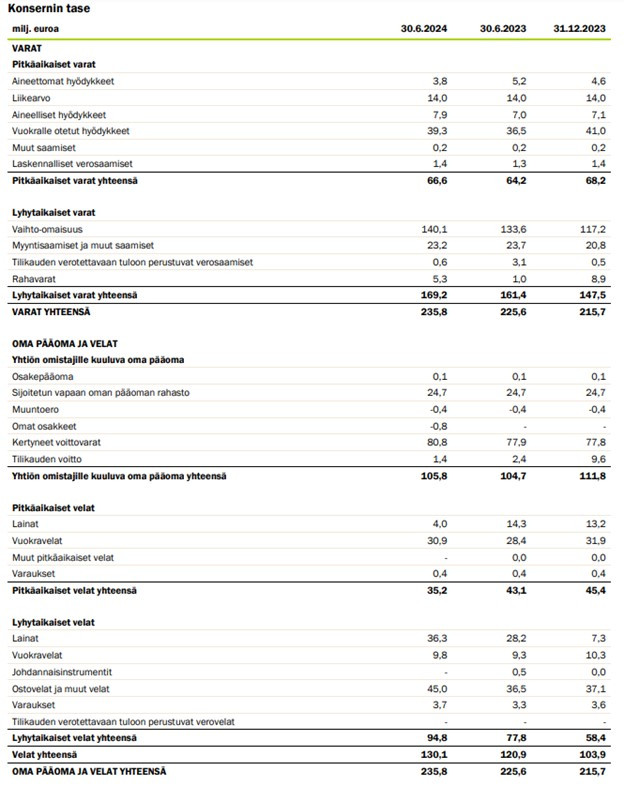

Kamuxin kaltaisen yhtiön tase elää hieman liiketoiminnan sesonkiluontoisuudenkin takia. Välillä pitää ostaa autoja varastoon ja varautua kovemman menekin kauteen, ja kovemman menekin kaudella varastoa hiljalleen puretaan. Kesäkuukaudet ovat autokaupalle tärkeitä ja siksi Kamuxinkin vaihto-omaisuus usein paisuu siihen mentäessä. Varasto on kuitenkin hieman kohollaan vuoden takaiseenkin verrattuna.

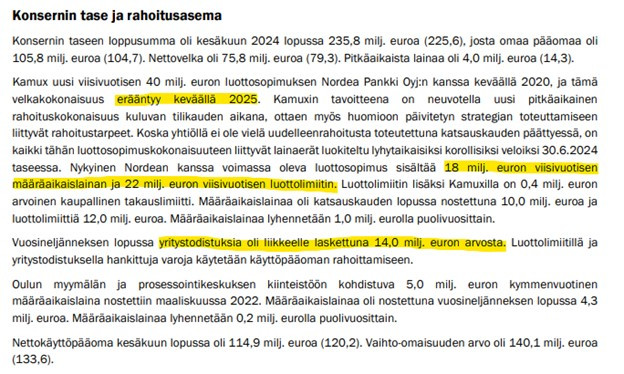

Taseesta ehkä eniten pistää kuitenkin silmään lyhytaikaisen velan osuus (36m euroa). Sitä vastaan on käteistä vain 5m euroa. Alla ote raportista:

Käyttöpääoman rahoittaminen on kaiketi business as usual, mutta uudelleen rahoittaminen heikon syklin kohdassa ei varmaan ole optimi. Lisäksi yritystodistuksiin tukeutuminen on omaan makuuni hieman turhankin rohkeaa. Yritystodistuksilla yhtiötä rahoittavilla ei ole minkään laista velvollisuutta uusia rahoitustaan, vaan rotat jättävät laivan heti kun alkaa vähänkään tuntua epämukavalta. Pankit todennäköisesti yrittävät keksiä keinon, jolla liiketoiminta ei häiriinny ja rahoitus saadaan järjestymään, mutta sekin on rahaa, joka voi kadota yhdestä luottojohtajan päätöksestä.

Vaihto-omaisuutta on sen verran paljon taseessa, ja sen kuranttiutta ei liene syytä älyttömän paljoa kyseenalaistaa (paitsi nyt kun tämän kirjoitin tuli mieleen, että käytettyjen sähköautojen hinnoista olen lukenut vähän epämairittelevia asioita…), että ei tässä välttämättä mitään akuuttia huolta ole, mutta tämä on oikeastaan ensimmäinen kerta, kun hieman huolestun myös Kamuxin rahoitusasemasta. Voisi olla parempikin.

Suomessa myytiin yhtä autoa vajaa saman verran, kuin vuosi sitten. H1 aikana on saatu myytyä 4 % enemmän autoja, kuin vertailukaudella. Suomessa on Autoalan tiedotuskeskuksen mukaan myyty reilut 3 % enemmän autoja H1 aikana, kuin vuosi sitten, eli Kamux on pitänyt tai hieman kasvattanut osuuksiaan, kuten sen pitäisikin yli ajan tehdä. Aavistuksen huolestuttavampana näen kuitenkin Q2 aikana tapahtuneen muutoksen. Kamuxin kappalemäärä tosiaan pysynyt paikallaan, vaikka käytettyjen autojen kappalemääräinen kasvu on ollut sen samat 3 %. Eli osuuksia onkin yhtäkkiä menetetty.

Sijoitusteesini ovat olleet about näin: Suomen liiketoiminta on hyvää ja täällä on varaa ottaa markkinaosuutta pienemmiltä toimijoilta hiljalleen yhdessä Sakan kanssa. Ruotsi ja Saksa ovat optioita, jotka saattavat toteutua, tai olla toteutumatta. Olen ajatellut, että nämä optiot saa Kamuxin osakkeella aika halvalla, koska Suomen liiketoiminnalla pystytään helposti perustelemaan nykyinen arvostus. Nyt jos yksi teesin kulmakivistä alkaa murenemaan, on syytä miettiä osakkeen roolia salkussa uudelleen. Yhden neljänneksen osalta ei johtopäätöksiä suoraan kannata vetää, mutta tämä on ehdottomasti huolestuttava asia.

Toimitusjohtaja Tapio Pajuharju nostaa katsauksessaan haastavan neljänneksen pääsyiksi Ruotsin haasteet ja vaikeutuneen ostomarkkinan. Taseessa tuntuisi kyllä lukujen puolesta olevan liikevaihtoon suhteutettuna paremmin tavaraa, kuin vuosi sitten, joten näkisin Tapion mielelläni kommentoivan Suomen heikkoa kehitystä yhtenä ongelmana ostomarkkinan sijaan. Seuraavassa kappaleessa Pajuharju sanoo, etteivät ole saaneet ostettua kysyntää vastaavia autoja. Pieni hikikarpalo valahtaa otsalle, koska mieleen tulee, että mitä siellä arvoltaan kohonneessa varastossa sitten on.

Saksassa myynti on kappalemääräisesti kasvanut hyvin, mutta se ei ole auttanut Kamux Saksaa pääsemään voitolliseksi. Ruotsissa kappalemääräinen myynti laski voimakkaasti. Alla Ruotsin tilanteesta kertova kappale katsauksesta:

Ruotsissa toinen vuosineljännes alkoi suotuisasti, mutta erityisesti kesäkuu tuotti merkittävän pettymyksen. Emme edenneet uusien myyjien perehdytyksessä toivomallamme nopeudella, ja vaikka aiemmin tunnistettuihin väärinkäytöksiin liittyvät korjaavat toimenpiteet ovat edenneet suunnitellusti, ne ovat vaatineet odotettua enemmän resursseja. Elokuun aikana jouduimme lisäksi toteamaan, että korjaavien toimenpiteiden toteuttaminen on vaatinut veronsa ja kaupallisen elpymisen nopeuttaminen vaatii vielä Kamux Ruotsin vetovastuun vaihtamista. Uskomme kuitenkin, että saamme Ruotsin tiimin iskuun loppuvuoden aikana ja että kaikki korjaavat toimenpiteet saadaan asteittain valmiiksi vuoden loppua kohden. Haasteemme Ruotsissa on kuitenkin osoittautunut aiemmin arvioitua suuremmaksi.

Ehkä tässä alkaa muodostumaan negatiivinen vinouma kyseistä raporttia lukiessa, mutta tämä kuulostaa mielestäni todella heikolta. Ketä Ruotsiin on palkattu, jos perehdyttäminen on myynnin romahtamisen takana? Ja mitä elokuussa on siis keksitty? Ruotsin vetäjä sai kenkää, mutta vasta elokuussa ei varmaan tajuttu kesäkuun olleen huono – toivottavasti.

Toimitusjohtajan katsauksen seitsemännen kappaleen keskimmäinen lause on myrkkyä:

Samaan aikaan myös kilpailukenttä on muuttunut, kun moni aiemmin uusien autojen kauppaan keskittynyt toimija on panostanut käytettyjen autojen kauppaan selvästi aiempaa vahvemmin.

Eli kilpailu kovenee entisestään, ja se näkyy Kamuxilla välittömästi markkinaosuuksien menettämisenä.

Pajuharju kertoo Kamuxin nopeuttaneen säästötoimenpiteitä ja tavoittelevansa 5-7m euron säästöjä vuositasolla vuoden loppuun mennessä. Eli 2,5-3,5m euroa H2 aikana, paitsi jos pitää maksaa erorahoja potkittaville työntekijöille. Ja onko nyt siis oikeasti liikaa tekijöitä, vai vaan surkeaan kysyntään nähden liian vähän tekemistä? Jos nämä ovat helppoja säästöjä, niin kysyisin vielä, miksi näitä ei alun perinkin suunniteltu tehtävän kiristetyn aikataulun mukaisesti. Kamuxilla ei kuitenkaan mennyt mitenkään liian hyvin ennen Q2 ilmennyttä heikkouttakaan ja kannattavuutta tarvitaan.

Ohjeistus: Kamux arvioi vuoden 2024 oikaistun liikevoiton ylittävän vuoden 2023 oikaistun liikevoiton, joka oli 18,0 milj. euroa.

Nyt jää kyllä tekemistä. H1 jälkeen rullaavan 12 kuukauden aikana on tehty kyllä 18m euroa. Nyt pitäisi siis tehdä vielä 12,6m euroa H2 aikana, sama kuin viime vuonna. Suunta oli Kamuxilla nähdäkseni heikkenevä, ei paraneva. Suomessa käytettyjen autojen kauppa on sentään kasvanut 5 % heinäkuussa ja integroituja palveluita on saatu myytyä hyvin. IP kaiketi hieman sopimuksesta riippuen tuloutuu usein loppuvuosipainotteisesti. Ohjeistukseen pääsemisessä on edelleen toivoa, jos Kamux pysyy about markkinan vauhdissa, mutta jos elo-syyskuu ei suju toivotulla tavalla, joutuu Pajuharju myöntämään olleensa liian optimistinen ja varoittamaan meitä tuloksestaan.

Ajatuksia sijoittajapuhelusta

Suomen varastotilanteesta Pajuharju sanoo, että heillä on varastoissa verrattain paljon hyötyajoneuvoja ja ne ovat henkilöautoja alttiimpia talouden syklille. Ehkä kasvaneessa varastossa tosiaan on nyt liian vähän asiakkaiden haluamia autoja ja liikaa täysin kuolleelle raksalle normaalisti myytäviä pakuja. Varaston arvoon saattaakin siis kohdistua jotain pientä epäilystä, ja se ei Kamuxin rahoitustilanteessa ole hyvä asia.

Ruotsissa uusi henkilökunta ei osaa myydä Kamux Plussaa Pajuharjun mukaan. Rengasmyynti vetää hyvin, mutta henkilöstön kouluttaminen Kamux Plussaan vaatii lisäpanostuksia.

Saksan osalta sanotaan, että nyt suljettujen myymälöiden jälkeen kaikki jäljelle jäävät liikkeet ovat voitollisia ja parantavat Kamuxin kannattavuutta. En ole ihan varma menikö tässä muotoilu oikein, tai tajusinko jotain väärin, mutta ei nyt varmaan Suomen kannattavuuksiin olla vielä pääsemässä. Q1 ja H1 liikevoitto on edelleen ollut negatiivinen ja kahden myymälän sulkemisella tuskin saadaan valtavaa hyvää aikaan. Toivottavasti kuitenkin Saksa vihreälle.

Keski-Euroopasta Pajuharju nostaa kilpailija Aramiksen esiin. Ovat kuulemma onnistuneet prosessien kehittämisessä erinomaisesti ja Kamuxilla on tässä heiltä oppimista.

Pajuharju sanoo yhtiön harkitsevan myös yrityskauppaoptioita parasta aikaa, mutta ei sano ovatko he ostamassa vai myymässä. Hiljattain Saray Value Fund SPC liputti Kamuxissa 6 % omistuksen. Kyseinen taho tuntuu aika erikoiselta ostajalta, mutta he omistavat myös ison siivun Kamuxin kilpailijaa Briteistä. Ehkä Kamuxin visio Euroopan ykkösestä toteutuu sitä kautta, että joku toinen taho yhdistyy heihin tai ostaa pois kuljeksimasta.

Pajuharju nostaa yhtenä tehostustoimena hankintaverkoston kaventamisen ja keskittymisen suurta volyymia tarjoavien kanssa operointiin. Tällä hetkellä on kuulemma yli 5000 kumppania, joiden kanssa yritetään toimia. Nykyinen toimintatapa kuulostaa puuhastelulta. Jokaisen maalipurkin kohdalla on kysytty tarjous kaikilta ja otettu sieltä, mistä saatu halvimmalla? Sen sijaan, että kysyttäisiin, että kuka toimittaa volyymia ja mikä silloin on hinta. Aika paljon kärjistäen.

Talousjohtaja Jukka Havia käy läpi lukuja, joita jo yllä nostinkin esiin. Muistutuksena tuli kuitenkin se, että Kamuxilla on vielä maksamatta lupaamansa 10 sentin osingon toinen osa loppuvuonna. Tämä on 4m euroa, ja syö käytännössä koko jäljellä olevan käteisen. Ehkä yli dramatisoin rahoitustilannetta, mutta toivookohan talousjohtaja, ettei yhtiökokous olisi luvannut osinkoa vielä loppuvuodellekin.

Hauska ”episodi” talousjohtajan katsauksen lopuksi, kun hän sanoo karkeasti näin: ”Tapio voikin käydä tämän ohjeistuksen läpi. Vaaaai haluatko, että minä käyn?” Tapio: ”Kyllä”. Jukka: ”Asia selvä, elikäs…” Ei varsinaisesti kilpailua siitä, kumpi pääsee valehtelemaan yhtiön loppuvuoden näkymistä julkisesti.

Q&A

Ruotsin vetäjän lähdöstä kysymys. Tiimityö muun johdon kanssa ei pelittänyt ja vaikutus näkyi nopeasti myynnissä.

Kustannussäästöjen ajoituksesta kysymys. Karkeasti 2m euroa tälle vuodelle ja loput seuraaville. Lisäksi tähän projektiin liittyy kertaluontoisia kuluja, joita ei kuitenkaan avata. Eli veikkaan ettei tälle vuodelle juurikaan saada säästöjä.

Ostomarkkinan dynamiikasta Pajuharju sanoo, että tietyt asiat ovat muuttuneet rakenteellisesti. Samalla myös relevanttien kilpailijoiden määrä käytettyjen autojen puolella tuntuu kasvaneen rakenteellisesti, joten ei liene syytä olettaa Kamuxin paluun järkeviin kannattavuuksiin käyvän helposti. Uusien autojen markkina on nyt myös jäässä, mikä vaikeuttaa tulevaisuudessakin käytettyjen autojen saatavuutta.

Kysymys heikkouden jatkumisesta Q3:lle. Pajuharju vastaa Suomen olevan henkilöautojen osalta ok vauhdissa, mutta hyötyajoneuvojen osalta heikkoa. Ruotsissa ymmärtääkseni menee edelleen heikosti. Johto ei voi tätä tietenkään suoraan sanoa, mutta tulkitsen ettei ohjeistuksen vaatimalla tasolla mennä vielä vaan odotetaan tilanteen parantuvan loppuvuodesta.

Kysymys suhteellisesta kilpailuasemasta. Pajuharju hieman väistää kysymyksen ja vastaa johonkin kyselytutkimukseen liittyen, että asiakkaiden näkemys Kamuxista on edelleen hyvällä tasolla. Hän sanoo myös Kamuxilla olevan tehtävää korkeamman tuloluokan asiakkaiden houkuttelussa, mutta tähän pyritään vastaamaan korkeamman hintapisteen autoilla, joissa ostomarkkina ymmärtääkseni ollut Kamuxin ongelma.

Omistan Kamuxia edelleen saman ”puolikkaan” position, kuin edellisessä päivityksessä. Tosin tämän rikkaruohon paino salkussa pienentyy ihan itsestään. Nyt on enää 2,6 %. Mietintähattu on ollut päässä jo pari viikkoa, pitäisikö tämä myydä kuitenkin pois. Lyhyen tähtäimen riski on negari ja pitkän tähtäimen riski on Suomen markkinaosuuksien jatkuva menettäminen. Ruotsia ja Saksaa ei vielä tarvitse arvioida, mutta ne voisivat periaatteessa edes kohtalaisesti onnistuessaan myös pelastaa yhtälön.