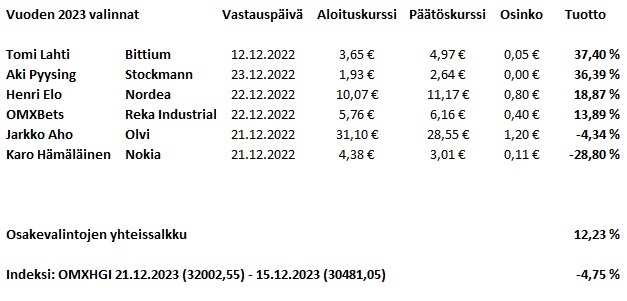

Sijoitustieto kysyi vuoden 2022 lopussa tunnetuilta sijoittajilta voittajaosaketta Helsingin pörssistä vuodelle 2023. Mukana olivat Tomi Lahti, Henri Elo, Jarkko Aho, Karo Hämäläinen, OMXBets ja Aki Pyysing

PÄIVITYS 12/2023: On tullut aika palata valintoihin jälkikommentein, sekä tehdä "gurusalkulle" vertailu indeksiin (OMXHGI) nähden edellisvuosien tapaan.

Voittajaosakkeen valitsijan titteliin sai tänä vuonna suorittaa indeksin heikkoudesta huolimatta, sillä voitto irtosi hurjalla 37,4%:n tuotolla, mutta vain prosenttiyksikön erolla hopeamitalistiin.

Voiton vei tällä kertaa Tomi "Zijoittaja" Lahti valinnallaan Bittium.

Gurujen valinnoista koostettu salkku olisi noussut tänä vuonna n. 12,2% voittaen osingot huomioivan OMXHGI -tuottoindeksin (-4,8%). Lue alta osallistujien jälkianalyysi valinnasta ja valmistaudu, sillä uudet gurujen valinnat ilmestyvät Sijoitustietoon hyvinkin pian.

Lukijalle huomioksi: Tämä sivu ei sisällä sijoitussuosituksista tai sijoitusneuvoja. Näkemykset ovat kirjoittajien henkilökohtaisia mielipiteitä. Älä ota julkaisua liian vakavasti.

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2022

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2021

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2020

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2019

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2018

Lue myös! Sijoitusgurujen osakevalinnat vuodelle 2017

Tomi Lahti (Zijoittaja): Bittium (12.12.2022 @3,65€)

Sijoittaja, Twitter-aktiivi

Twitter: @zijoittaja

Oulunseudun ihme on alisuorittanut liian kauan. 5 vuoden kurssikehitys yli -30% ja aikoinaan Automotiven onnistuneesta myynnistä saatu rahapussi lienee likipitäen käytetty. Markkina-arvo reilu 100 miljoonaa euroa eli aavistuksen liikevaihdon yläpuolella. Nyt on aika palata kukkulan huipulle uuden toimitusjohtajan avulla. Uusi pomo tarttuu toimeen viimeistään aprillipäivänä. Joskushan nämä alisuorittajafirmat tarvitsevat ulkopuolisen suunnannäyttäjän uuteen nousuun. Ehkäpä se on nytkin ratkaisu? Firmalla on 2 bisnesyksikköä, jotka molemmat ovat periaatteessa sitä päivän hoteinta hottia eli puolustusteollisuus ja medikaalipuoli sydänlaitteineen. Kyllä tästä kokonaisuudesta pitää saada enemmän irti. Jos ei yhdessä, niin sitten vaikka jakautumalla. Yhtiö tiedotti uuden toimitusjohtajan valinnan yhteydessä 9.12.2022 komponenttipulan helpottuvan ja markkinoiden elpyvän. Tästä on hyvä jatkaa. Tekemistä vaille valmis kurssiraketti siis. Jokerina saattaa olla politiikasta luopuvan ex-pääministeri Sipilän paluu jossain roolissa firmaan. Mene ja tiedä.

Tomin jälkikommentti 17.12.2023: Tämähän eteni täysin odotusten mukaisesti, vaikka vielä kesän jälkeen näytti huonolta. Voittajan on helppo hymyillä. Bittium päätti (15.12.2023) osimoilleen 5 euroon ja noin +40% on kelpo tuotto tässä kisassa, vaikka eihän se mikään Bitcoin ollut (YTD +150%) alun samoista kirjaimista huolimatta. Taisi se 5 sentin osinko ratkaista kisan tällä kertaa. Uuden toimarin johdolla asioita tehty oikein ja ennen kaikkea suunta on oikea. Tämä pysyy salkussa ja NATO-Suomi ei ainakaan heikennä firman menestysmahdollisuuksia jatkossa. Medipuoli ollut kohtuu hiljainen tänä vuonna mutta uskon, että kohta alkavan segmettiraportoinnin kautta tämäkin helmi paljastuu tuoden uusia sijoittajia omistajalistalle.

Henri Elo: Nordea (22.12.2022 @10,068€)

Sijoituskirjailija (Osakesijoittajan maailmanvalloitus, Tuoton arvoitus ratkeaa), analyytikko, yrittäjä.

Henrin sijoitussisältöjä löydät SalkunRakentaja.fi:stä.

Twitter: @EloHenri

Facebook: @sijoituskirjailijahenrielo

Nordea on vahva pohjoismainen pankki, joka hyötyy korkojen noususta.

Korkojen nousu on toki monille kuluttajille vaikea paikka, mutta ei vastuullisuusmielessä yhtä haastava kuin sähkön hinnan nousu. Kuluttajan liikkumavaraan lainanottajana vaikuttaa se, onko asuntolaina tasaerä- vai annuiteettilaina. Ensin mainitussa kuukausiaerä ei muutu mutta laina-aika pitenee, jälkimmäisessä kuukausierä kasvaa.

Sijoittajan kannalta Nordea hyötyy tällä hetkellä korkojen noususta talletusmarginaalien kohoamisena. Lainamarginaaleissa kilpailu on kireämpää. Joka tapauksessa korkokate kasvoi kolmoskvartaalilla 1,41 miljardiin euroon eli 15 % vuoden takaisesta.

Palkkiotuotot hieman laskivat ja luottotappiot olivat vähäisiä. Yhtiö paransi kulu-tuotto -suhteen ohjeistustaan. Liiketulos säilyi noin 1,3 miljardissa.

Nordean toiminta-alueella asuntomarkkinan muutos näkyy selkeimmin Ruotsissa, jossa asuntojen hinnat putosivat syksyllä 4 % vuoden takaisesta. Korkea inflaatio lisännee luottotappioita, mutta pankki kärsii yleensä enemmän vasta, jos tulee isompi taantuma. Sellaisesta ei ole merkkejä. Työllisyystilanne on jopa Suomea parempi muissa toimintamaissa Ruotsissa ja varsinkin Tanskassa ja Norjassa.

Nordea on vahva osinkopaperi 60-70 prosentin osinko/tulos -tavoitteellaan. Analyytikot ennustavat Nordean osingoksi kuluvalta tilikaudelta noin 70 senttia osakkeelta ja kurssi on tällä hetkellä 10,1 euroa. Omistan pitkäaikaisesti.

Henrin jälkikommentti 18.12.2023: Nordea eteni vuonna 2023 juuri niitä uria, jotka oli vuosi sitten ennakoitavissa.

Pankkien tulos on leventynyt korkojen nousun ollessa voimakasta ja heijastuessa voimakkaasti yritysten ja ihmisten maksamiin korkokuluihin.

Nordean korkokate paisui tammi-syyskuussa 4,0 miljardista 5,5 miljardiin eli 37 prosenttia. Palkkiotuotot säilyivät lähes ennallaan.

Nettomääräiset luottotappiot olivat ainostaan 84 miljoonaa euroa luottokannan ollessa 343 miljardia.

Tuloskasvun myötä osinko päättyvältä tilikaudelta saattaa nousta osinkopolitiikan mukaisesti 0,80 eurosta noin 1,0 euroon per osake.

Jarkko "Random Walker" Aho: Olvi (21.12.2022 @31,1€)

Sijoitustiedon kolumnisti, sijoituskirjailija (Laatuguru, Arvoguru, Pikkuguru)

Juomayhtiö Olvi on monella tapaa allekirjoittaneen näköinen sijoitus: laadukas yhtiö, jonka arvostus on painunut historiallisen matalalle toimintaympäristön (väliaikaisiksi arvioimieni) haasteiden takia. Yhtiön laatu kiteytyy mielestäni kolmeen tekijään, jotka ovat markkina-asema, brändi ja tuote.

Vaikka Olvi on kansainvälisiä verrokkejaan selvästi pienempi, se on alueellisesti merkittävä peluri. Yhtiön markkina-asema on vahva erityisesti päämarkkinalla Suomessa, jossa oluiden markkinaosuus on yli 50 prosenttia ja lonkeroiden ja vesienkin noin 30 prosenttia. Myös toisella päämarkkinalla Virossa kokonaismarkkinaosuus pyörii 50 prosentin paikkeilla. Liettuassa markkinaosuus on noin 30 prosenttia.

Pidän aineettomia tekijöitä yleisesti parhaina kilpailuedun lähteinä. Vahvan markkina-aseman puolustaminen on helpompaa, kun yhtiöllä on tukenaan jotain vaikeasti kopioitavaa. Olvi on mielestäni onnistunut erinomaisesti brändiportfolionsa johtamisessa. Toki myös itse tuotteen tulee olla kunnossa. Kukaan tuskin ostaa olutta pelkän brändin takia, ellei maku miellytä.

Olvin liikevaihto on ollut viime vuosina 400 miljoonan euron paremmalla puolella. Tänä vuonna ylittynee ensimmäistä kertaa 500 miljoonan euron rajapyykki. Vahvasta brändistä ja hyvästä tuotteesta kertoo se, että kasvu on tullut puhtaasi markkinaosuutta voittamalla. Oluen kulutushan on Suomessa vähentynyt jo vuosien ajan. Olvi on kasvanut tällä vuosituhannella käytännössä joka vuosi paria talouden kriisivuotta lukuun ottamatta. Samaan aikaan oluttuotteiden markkinaosuus on viisinkertaistunut.

Melko tasaisesti 12-13 prosentin hujakoilla vuodesta toiseen pysynyt liikevoittomarginaali kuvastaa liiketoiminnan ennustettavuutta. Oman pääoman tuotto (ROE) on ollut 17-18 prosentin tietämillä lukuun ottamatta heikompaa vuotta 2020, jolloin se putosi hetkellisesti 15 prosenttiin. Korkea ja tasainen ROE kertoo vahvasta kilpailuedusta. Lisäksi yhtiö on nettovelaton eli myös tase on kunnossa.

Rakenteellisesti vahvan yhtiön nykyinen toimintaympäristö on kuitenkin haastava. Yli kaksi vuotta jatkunut koronakriisi ja tänä vuonna käynnistynyt sota Ukrainassa ovat koetelleet pahasti koko toimialaa. Olvi onkin kertonut vetäytyvänsä sodan myötä Valko-Venäjän liiketoiminnoistaan. Yksissään tämä tekee liikevoittoon noin neljänneksen loven. Olvi luonnollisesti kärsii myös inflaatiosta, joka omalta osaltaan heikentää tämän vuoden tulosta. Kannattavuuspaine helpottuu onneksi jossain vaiheessa hinnankorotusten myötä.

Olvin osakekurssi on melkein puolittunut marraskuun 2021 lähes 56 euron huipustaan ja on enää noin 31 euroa. Yhtiö teki vielä viime vuodelta 2,31 euron osakekohtaisen tuloksen, jolla P/E-luvuksi muodostuu 13. Toimintaympäristön haasteiden takia tämän vuoden tulos jäänee viime vuotta selvästi matalammaksi. Ilman Valko-Venäjän toimintoja Olvi yltänee arvioni mukaan suunnilleen 1,80 euron osakekohtaiseen tulokseen, mikä tarkoittaa P/E-lukua 17.

Onko se paljon vai vähän? Jos oletamme, että hinnankorotukset menevät läpi ja tilanne muutenkin jossain vaiheessa normalisoituu, Olvilta voinee odottaa vähintään 16 prosentin oman pääoman tuottoa (pieni turvamarginaali historialliseen tasoon nähden). Jos yhtiö kasvaa nimellisen BKT:n tahdissa 5 prosenttia vuodessa ja tuottovaatimus on markkinoiden keskimääräinen 9 prosenttia, sallittu (fundamenttiperusteinen) P/E on myös noin 17. Näyttääkin siltä, että Valko-Venäjän liiketoiminnot hinnoitellaan markkinoilla nollan arvoisiksi ja kannattavuuden uskotaan jäävän pysyvästi historiallista heikommaksi.

Jos Valko-Venäjältä irtautuminen saadaan paikattua muille markkinoille suuntautuvilla investoinneilla ja kannattavuus pidettyä hinnankorotuksilla, Olvin osakkeella on nähdäkseni kaikki edellytykset nousta nykytasolta merkittävästi. Nähtäväksi jää, milloin markkina alkaa katsoa haastavan vaiheen yli. Voi olla, että olen liikkeellä tuttuun tapaani liian aikaisin.

Jarkon jälkikommentti 17.12.2023: Olvin osakekurssi jatkoi vuoden aikana lasketteluaan kutakuinkin samaa tahtia markkinan kanssa.

Kurssikehityksen (-8,2 %) ja osinkotuoton (3,9 %) myötä kokonaistuotoksi muodostui -4,3 %. Osingot huomioivan OMXHGI-indeksin muutos oli samaan aikaan -4,8 %, joten hurraa-huudoille ei ole aihetta.

Laskeskelin vuosi takaperin, ettei markkina antanut juurikaan arvoa yhtiön Valko-Venäjän liiketoiminnalle. Lisäksi markkina tuntui olevan varsin pessimistinen hinnankorotusten onnistumisen suhteen, eikä kannattavuuden paranemiseen uskottu. Pidin osaketta aliarvostettuna ja ajattelin, että suurimmat haasteet

saataisiin vuoden aikana selätettyä, mikä näkyisi kurssissa.

Toisin kävi. Valko-Venäjän liiketoiminnan osalta tilanne näyttää erityisen hankalalta. Liiketoiminnan myyminen ei tunnu olevan nykytilanteessa mahdollista, ja vain aika näyttää, mitä lopulta käy. Kannattavuus on Valko-Venäjällä onneksi edelleen hyvällä tasolla, joten siinä mielessä yhtiöllä on aikaa odottaa. Hinnankorotusten läpiviennissä Olvi näyttää onnistuneen suhteellisen hyvin, mutta kuluttajien ostovoiman heikkeneminen on painanut volyymeja ja heikentänyt tuotemixiä. Haasteita on ollut myös tuotantokustannusten kanssa.

Kaikesta huolimatta pidän Olvia edelleen hyvin mielenkiintoisena yhtiönä. Joulukuun alussa pidetty pääomamarkkinapäivä vahvisti luottamustani yhtiön pidemmän aikavälin näkymiä kohtaan, sillä yhtiö nosti niin liikevoittoon kuin pääoman tuottoonkin liittyviä tavoitteitaan (EBIT yli 12 %, ROCE yli 20 %). Mielenkiintoisena yksityiskohtana yhtiö kommentoi mahdollista viinien myynnin vapautumista. Tämä voisi tuoda uutta maahantuonti- ja jakeluliiketoimintaa. Vaikka jakelun katteet ovatkin pienet, mahdollisuus on mielenkiintoinen. Isona toimijana Olvi todennäköisesti saisi itselleen merkittävän osan markkinasta.

Nykyisellä 13,66 euron osakekohtaisella omalla pääomalla ja uusiin tavoitteisiin nähden hyvin varovaisella (aiemmin käyttämälläni) 16 %:n ROE:lla normaaliksi osakekohtaiseksi tulokseksi saadaan 2,19 euroa. Nykyisellä 28,55 euron kurssilla ja normaalituloksella laskettu P/E-luku on siten enää noin 13.

Karo Hämäläinen: Nokia (21.12.2022 @4,382€)

Sijoituskirjailija (Laatuguru, Sijoita kuin guru, Arvoguru, Pikkuguru), toimittaja, Parnasson tuottaja

Twitter: @KaroHamalainen

Vuodesta 2023 ei vaikuttaisi tulevan järin hehkeä etenkään kuluttajien kannalta, ja jos kuluttajille menee kehnosti, koko taloudella alkaa mennä kehnosti. Inflaation energiakomponentti helpottanee, mutta korkokomponentti toisaalta kiristyy.

Osakemarkkinoilla arvostukset suhteessa nykytuloksiin ovat viime vuosia maltillisemmat, mutta en pidä markkinoita mitenkään yleisesti halpoina. S&P 500:n Shillerin p/e näkyy olevan tällä haavaa 28, edellee n selvästi keskimääräistä korkeampi. Osakemarkkinoiden sanotaan ennustavan reaalitaloutta, ja osakemarkkinoiden ennustus näyttää valoisammalta kuin oma näkemykseni. Luultavasti olen siis väärässä, ja mielelläni olen!

Lähden joka tapauksessa kisavuoteen varovaisesti. Tuskin on vieläkään kovimpien kasvulupausten aika. Pörssissä on muutama kiinnostava potentiaalinen yritysostopeli, jotka sopisivat mainiosti kisasalkkuun, mutta luulen, etteivät ne realisoidu matalien arvostusten aikana, vaan omistajat odottavat vauhdin kiihtymistä.

Koska pelkään erityisesti kuluttajien talouden takapakkeja, lähden haarukoimaan osakevalintaani B2B-yhtiöistä. Jos yhtiö pystyy nostamaan omia ulosmyyntihintojaan ja jos kohoavat kustannukset vaikuttavat siihen vain rajallisesti ja jos liiketoiminta ei ole kovin sykliherkkää, edellytykset vakaalle kehityksell ovat hyvät. Se ei tietenkään vielä tarkoita, että sellaisella valinnalla saisi kovia osaketuottoja tai pärjäisi skabassa.

Pankkien korkokatteet kohenevat, joten varainhoitobisneksen jäähtymisestä huolimatta esimerkiksi Nordea vaikuttaisi luotettavalta valinnalta. Nesteestä olen kuullut hyvää, mutta en tunne firmaa riittävästi, jotta osaisin sanoa siitä mitään.

Mahtavien vaihtoehtojen puuttuessa päädyn Nokiaan, jolla olen muistaakseni aiemminkin ottanut turpiini tässä kisassa. EV/EBITDA-arvostuksella viisi Nokian hintaan ei ole ainakaan leivottu kohtuuttomia odotuksia. 5G-siirtymä etenee vääjäämättä, eikä talouden hidastumisen pitäisi iskeä erityisen pahasti operaattoreihin, siis Nokian asiakkaisiin.

Verkkolaitemarkkinassa geopoliittiset tuulet ovat Nokian takana. Jos olisin suuroperaattorin hallituksen jäsen, saattaisin keskustella toimitusjohtajaltani, jos hän harkitsisi sanokaamme kiinalaisen valmistajan ratkaisua. Tulevien Nato-maiden Suomen ja Ruotsin verkkolaiteyhtiöt ovat tässä suhteessa keskenään samalla viivalla. Oligopolisella tai jopa duopolisella markkinalla pitäisi kaiken järjen mukaan olla otettavissa korkeampia tuottoja kuin mihin Nokia ja Ericsson tällä hetkellä pystyvät. Enkä siis tässä kannusta yhtiöitä ryhtymään lakien ja säädösten vastaiseen hintayhteistyöhön!

Ei Nokiaa vieläkään voi osinko-osakkeeksi ostaa, mutta jos liiketoiminnasta tulee hyviä uutisia, Nokian kurssi voi alkavan vuoden aikana nousta sekä tulosennusteiden että arvostuskerrointen kohoamisen myötä. Toisaalta alle ykkösen EV/S-arvostus suojaa pahemmilta kurssilaskuilta.

Tällä myyntipuheella en ehkä itse Nokiaa ostaisi, mutta vuoden kisasalkkuun se tuntuu tarjoavat samanaikaisesti sekä turvaa että jonkinmoisen nousumahdollisuuden. Itse omistan jonkin verran Nokiaa, ja saatanpa tässä lisääkin ostaa, kun kerran perustelujakin keksin!

Karon jälkikommentti 18.12.2023: Eipä ollut vuosi 2023 Nokian vuosi, ei lähellekään! Vuoteen lähdettäessä osake vaikutti kohtuullisesti hinnoitellulta, ja nyt se vaikuttaa vähintään halvalta. Vuoden kurssilaskun viimeisteli AT&T:n miljardisopimuksen

Olen vakuuttunut siitä, että Nokian matkapuhelinverkot ovat teknisesti laadukkaita. Nokialle voi tosin ikävästi tulla tarvetta haalia myyntiä tekemällä pienempien operaattoreiden kanssa diilejä niiden kannalta edullisemmilla ja siten Nokian kannalta kehnommilla ehdoilla. Eniten tässä melkoisen mediahuomion saaneessa tapahtumassa ihmettelen sitä, miksi AT&T haluaa luottaa paljon yhden toimittajan varaan.

Jos Solidium ei olisi jarruna, Nokia varmasti pyörisi useampian pääomasijoittajien sun muiden yritysjärjestelijöiden

OMXBets: Reka Industrial (22.12.2022 @5,76€)

Yksityissijoittaja, Sijoitustiedon kolumnisti

Valitsen vuoden 2023 voittajaosakkeeksi Reka Industrialin, jossa on käynnissä mielenkiintoinen erikoistilanne.

Yhtiö ilmoitti 10.11, että myy selvästi suurimman ja arvokkaimman liiketoimintansa – kaapeliliiketoiminnan – suurelle teolliselle kaapelitoimijalle Nexansille. Kaupan yritysarvo (EV) oli 59.5 MEUR. Yrityskauppaa edeltävänä päivänä yhtiön markkina-arvo/yritysarvo oli vain 22/43 MEUR. Kurssi nousi 10.11 peräti 45.9% eli merkittävä osa hinta-arbitraasista korjattiin välittömästi. Mielestäni Reka Industrialin osake tarjoaa kuitenkin vielä hyvän riskituottosuhteen, jonka johdosta valitsen sen vuoden voittajaosakkeeksi. Alla tarkemmat perustelut.

Tätä erikoistilannetta on syytä arvioida sekä osien summan että tulevaisuuden pääomanallokoinnin näkökulmasta. Puhdas osien summa on enemmän tämän päivän matemaattinen substanttiarvo, mutta lisäksi pitää etenkin ottaa huomioon johdon ja hallituksen kyky allokoida tuleva ylimääräinen pääoma omistaja-arvoa luoden. Reka Industrialin tapauksessa etenkin enemmistöomistajan eli Markku Rento ja hänen perheensä kyvykkyys. On myös toki mahdollista, että koko Reka Industrial purettaisiin, jolloin likvidaatioarvossa pitäisi huomioida mahdolliset likvidointiin liittyvät kustannukset (esim. neuvonanto, verot). Tämä on tosin varmasti epätodennäköisempi skenaario.

Osien summa arviossa olen päätynyt karkeasti noin 8.0 EUR/Osake tasolle. Suhteessa tämän päivän osakekurssiin (5.76) substanssialennus on siis yhä merkittävä 28%. Substanssiarvo perustuu seuraaviin komponentteihin:

-

22.12 päätöskurssin mukainen markkina-arvo 34.4 MEUR.

-

Transaktion jälkeinen oikaistu nettovelka -37.4 MEUR (eli nettokassa).

-

Reka Kumin yritysarvo noin 10.7 MEUR, mikä perustuu nykyiseen tulostasoon ja 8.0x EBIT kertoimeen. Arvio on myös linjassa historiallisen kauppahinnan kanssa. Reka Industrial osti Reka Kumin vuonna 2020, jolloin yritysarvo oli 11.3 MEUR (9.4x EBIT). Nykyarvioni on hieman konservatiivisempi, mutta on hyvä muistaa että nykyisen Reka Kumin merkitys on kohtuullisen pieni arvonpurkautumisessa. Lisäksi vuonna 2020 Reka Kumin myyjänä oli Reka Oy (Markku Rentto), joka on myös Rekan pääomistaja. Ympäri mennään ja yhteen tullaan.

On kuitenkin hyvä huomata, että mikäli Reka Industrialin hallituksen ja johdon pääoman allokointi ei mene lankulle, niin nykyinen puhdas substanttiarvo on liian korkea arvio yhtiön käyvästä arvosta. Tämä riski on aina olemassa, eikä nykyisen pääomistajan pääomanallokointikyvykkyydestä ole todella vahvaa näyttöä. Reka Industrialin pitkänaikavälin kurssikehitys ei ainakaan tue tarinaa vahvasta arvonluonnista. Eli jonkin tasoinen substanssialennus riskin ja ajan kompensoimiseksi on paikallaan ja näkyy nykyisessä hinnassa, jossa on merkittävä substanssialennus.

Alennus on mielestäni kuitenkin kohtuullisen suuri suhteessa mahdollisiin katalyytteihin, joten se tarjoaa mielestäni kohtuullisen hyvän riskituottosuhteen sijoittajalle. Hallitus luonnollisesti käynnisti kaupan yhteydessä strategiatyön ja kaupan odotetaan sulkeutuvan H1 2023 aikana. Eli tarkennusta saadaan varmasti ensi vuoden puolella. Mahdollisia katalyytteja arvonpurkautumiselle voisivat olla:

-

Hyvän liiketoiminnan hankinta kohtuullisella arvostuksella. Olisin itse hieman yllättynyt, mikäli yhtiö ei halua Kumiliiketoiminnan lisäksi muuta tukijalkaa.

-

Yhtiön tulevaisuuden suunnan ja strategian selkeyttäminen (sijoitusyhtiö, monialakonserni, muu). Nykytilanne on epäselvä ja uskon markkinoiden epäilevän Reka Industrialin pääomanallokointikyvykkyyttä.

-

Sisäpiirin merkittävät osakehankinnat. Sisäpiiri on ollut maltillisesti ostolaidalla kaupan julkistamisen jälkeen.

-

Omien osakkeiden osto ja mitätöinti, joka voisi olla tehokas tapa luoda omistaja-arvoa huomioiden merkittävä substanssialennus. Pääomanallokoinnin näkökulmasta pitäisi aina teoriassa verrata investointien, kuten yrityskauppojen, tuottoa suhteessa omien osakkeiden hankkimisen tuottoon ja valita korkeimman tuoton omaava vaihtoehto. Tämä on kuitenkin usein hankalaa käytännössä ja toteutuu harvoin etenkään Suomessa.

-

Uusi uskottava ja osaava ankkuriomistaja, joka tukisi Reka Industrialin siirtymää seuraavaan vaiheeseen.

Uskon siis, että Reka Industrialin nykyinen hinta sisältää paljon epävarmuutta ja mahdollisesti myös yleisistä makrosyistä eikä vain yhtiökohtaisista tekijöistä johtuen. Reka Industrialin tuotto tulevana vuonna ei mielestäni ole erityisen paljoa riippuvainen yleisen makrotilanteen kehityksestä tai jäljelle jäävän liiketoiminnan eli Reka Kumin tuloskehityksestä. Pidän tätä positiivisena nykyisessä markkinatilanteessa, joka myös tukee ”arvo-osakkeisiin” sijoittamista.

Positiivisessa skenaariossa substanssialennus voisi siis mielestäni olla huomattavasti pienempi ensi vuonna, jolloin sijoittajan tuotto olisi nykyhinnalla selvästi kaksinumeroinen mukaan lukien osinko.

Aki Pyysing: Stockmann (23.12.2022 @1,932€)

Sijoitustiedon perustajaosakas ja kolumnisti

Twitter: @AkiPyysing

Tänä vuonna yritän voittaa kaikki muut hurut, ja otan vähän riskisemmän arvan kuin miulla on yleensä ollut tapana.

Tosin vaihdan hevosta viime metreillä, koska luin saamani meilin uudestaan. Hyvin laukkaavaa ratsua pitikin etsiä Helsingin pörssistä. Valitsin alkuperäisen arpani Ruotsin listalta jo viikko sitten. Ikävänä ihmisenä en kerro, mikä se olisi ollut, koska olen pilkkinyt lappua ihan viime päivinäkin.

Otankin sitten Stockmannin, joka nousi elokuussa kakkosesta kolmoseen ja palasi taas joulun lähestyessä kakkosen alle. En ole ensimmäistä kertaa ostolaidalla, kun tietäjät tietävät jotain. Tällä kertaa kaikki tietävät kulutuskysynnän ensi vuonna droppaavan nousseiden korkojen ja sähkölaskujen vuoksi. Ja ovat epäilemättä oikeassa. Mutta elämää maapallolle jää vielä senkin jälkeen.

Näin ainakin ajattelee JC Switzerland Holding AG, joka omistaa 9. joulukuuta lähtien yli viisi prosenttia Stockan osakkeista ja äänistä. On vaikea keksiä, miksi tavarataloja Saksassa omistava konserni ostaisi vain viisi prosenttia suomalaisen tavaratalokonsernin osakkeista. Eli downsidea rajoittaa Stockmann-projektissa se, että keskieurooppalaiset ostanevat lisää, jos halvalla saavat. Suomessa on melko paljonkin sijoittajia, jotka tykkäävät ostaa kalliilla. Keski-Euroopassa sellaisia on ainakin suhteellisesti vähemmän.

Sitten on olemassa sellainenkin vaihtoehto, että ensi talvella aletaan näkemään jotain valoa talouden tai geopolitiikan tunnelin päässä. En väitä sitä vielä Mooseksen tauluihin hakatuksi, mutta skenaario on ihan relevantti. Jolloin 300 miljoonaa markkina-arvoa 600 miljoonan euron liikevaihtoisesta Lindexistä (joka on 2/3 Stockmannista) alkaisi tuntua nauruhalvalta. Joka arvoa kovasti Stockmannin perinteiselle tavaratalotoiminnalle näkee, sitä tikalla silmään.

Alea Jacta est myös siinä mielessä, että tein viimeksi tänään eli jouluaatonaattona täydennysostoksia Stockmannista.

Akin kommentti Stockmannin vuoteen 18.12.2023: Stockmannista ei tullut jättipottia ainakaan vielä 2023. Tällä tarkoitan tavaratalojen irrottamista Lindexistä. Mutta velkasaneerauksen päättyminen ja Lindexin logistiikkakeskuksen valmistuminen lähestyivät vuodella. Lisäksi Lindex säilytti kannattavuutensa, joten osakkeen kurssinousu oli pörssimarkkinoille tavallista luonnollisempaa kehitystä.

Osakkeita saaneet velkojat lienevät enimmäkseen lappunsa myyneet, joten teknisiä esteitä lisäkurssinousulle ei osakkeessa ole. Hodlailen osaketta edelleen itsekin.

P.S. Kävin itsenäisyyspäivänä yrittämässä ostaa Stockalta farkut, mutta se oli kiinni. Pari päivää myöhemmin menin ihan aukioloaikana Aleksille, mutta Levi’s 501 mustissa ei löytynyt kokoa. Joten palasin Kamppiin, mistä lähdinkin ja ostin farkut sieltä. Toivon asiakkaankin näkökulmasta, että JC Holdings ottaa lippulaivatavaratalon tänä vuonna haltuunsa.

"Nää hommat pitää vaan tietää", toteaa Tomi Lahti kuultuaan voitostaan ja lähettää arkistoistaan Bittium-aiheisen kuvan.