Kesän alussa julkaisin artikkelin (linkki) kuluttajatuoteyhtiöistä ja koronasta jälkeisestä syklistä niiden ympärillä. Paljon on tapahtunut sen jälkeen, ja nyt kun suurin osa firmoista on julkaissut Q2 tuloksia, voisi olla hyvä aika käydä läpi mitä kuluttajatuotesektorille kuuluu. Sekä yleisemmällä tasolla että yksittäisten yritysten kautta.

Kuluttajien tilanteella on merkitystä meille kuluttajatuoteyhtiöistä kiinnostuneille osakepoimijoille, mutta myös kaikille muille. Kuluttajat kun ovat talouden perusta, ja varsinkin viimeisen vuosikymmenen veturi yhdysvaltalainen kuluttaja, on kaiken keskiössä. Osittain myös suoraan koko pörssille. Passiiviset sijoitukset ovat nykyisin isoin markkinoilla liikkuva massa ja niistä suuri osa tulee yhdysvaltalaisen kuluttajan lompakosta erinäisinä passiivisina indeksisijoituksina. Ja tähän flowhun kuluttajan tilanteella on merkityksensä.

Kuva 1 Financial Timesin graafi: Yhdysvaltojen kotitalouksien kulutus on isompaa kun Euroopan koko GDP

Kuva 2 Yhdysvaltojen työttömyysprosentti on kääntynyt nousuun. Harmaalla taantumat jotka ovat osuneet (aina) hyvin yhteen työttömyyden nousun kanssa. Kumpi nyt sitten onkaan kana ja kumpi muna?

Makrokuvassa kuluttajan kannalta oleellisempana datapointtina tällä hetkellä on Yhdysvaltojen työttömyyden kasvu ja sitä kautta taantuman pelon kasvu. Nämä kun ovat lähes aina kulkeneet synkassa, kuten yllä olevasta graafista näkee. Yhdysvaltojen taantuma on (taas) kaikkien huulilla.

Otetaan kuitenkin tässä artikkelissa enemmän ”bottom up” -lähestyminen, eli mitä sanottavaa kuluttajarajapinnassa toimineilla yrityksillä on ollut Q2 raporttien yhteydessä. Ja miten markkina on näihin reagoinut.

Yhtiöiden Q2 näkemyksiä:

Aloitetaan globaalisti isoimmista yhtiöistä, joiden näkemykset ovat lähimpänä makrokuvaa taloudesta ja kuluttajista.

Sekä McDonald’s $MCD, että Amazon $AMZN mainitsivat kuluttajien valitsevan entistä halvempia vaihtoehtoja, enemmän alennuksia ja uskovat tämän trendin myös jatkuvan. Koskee erityisesti alemman palkkaluokan kuluttajia, mutta myös laajemmin. Myös Yhdysvaltalainen Wendy’s (pikaruokaketju) mainitsi ylemmän palkkaluokan asiakkaiden määrän kasvun, mikä voisi viitata näiden osalta lompakon kiristämiseen.

McDonaldsilla ”same store sales” oli usean vuoden kasvun jälkeen laskussa, mikä aiheutti melkoisesti keskustelua Twitterissä ja entistä heikompaa sentimenttiä kuluttajan ympärillä. $MCD kurssireaktio on ollut ylöspäin siitä asti eli vielä huonompaa oli hinnoiteltu.

Nestle $NESN, Euroopan toisiksi suurin kuluttajatuoteyritys, toisti samaa tarinaa eli mainitsi havainneensa kuluttajissa globaalisti merkittävää ”hinta-laatusuhdetta korostavaa käyttäytymistä”, joka pakotti mm. aiempaa suurempiin alennusmyynteihin. Nestlen kurssi on melkoisessa laskutrendissä ja lähestyy koronapohjia niin tulospohjaisilla kertoimella kun osakkeen hinnalla, joten markkinoiden sentimentti on heidän kohdallaan heikko ja kertonee jotain yleisestä näkemyksestä kuluttajiin.

Walmart $WMT taas saavutti erittäin vahvan tuloksen sekä myynnillisesti että katteiden osalta. Kurssi huiteleekin ennätyslukemissa. Tämä maailman suurin kauppaketju, joka myy edullisemman pään tuotteita, on selkeästi kyennyt hyötymään kuluttajan heikentymisestä Yhdysvalloissa. He ovatkin itse maininneet, että ovat saaneet paljon uusia asiakkaita nimenomaan korkeammista tuloluokista.

Visa $V ja Mastercard $MA ovat aina hyvä ikkuna kuluttajiin. Molempien pääviestinä on kohtuullisen vahva kuluttaja. Ostovoimaisempien segmenttien kulutus jatkui stabiilina, mikä kuvastanee aika hyvin ns. keskiluokkaa tai ylempää keskiluokkaa, eli kulutuksen kannalta isoja massoja länsimaissa. Myös he näkivät alemmissa segmenteissä heikkoutta edellisiin kvartaaleihin verrattuna. Mitään erityisen dramaattista ei heidän tuloksistaan/puheistaan kuitenkaan omaan silmään ilmennyt. Visan ja Mastercardin osakkeiden hinnoissa on ollut pientä korjausta, mutta niissä pitäisi mielestäni nähdä selkeämpää heikentymistä, jos markkinat alkaisivat ennustamaan syvempää taantumaa.

Markkinointialusta Metan $META (eli Facebookin) mukaan mainosten kysyntä on pysynyt vahvana. Heidän liikevaihtonsa kasvoi merkittävästi (ROW 33% Europpa 26%, Aasia / Tyynenmeren alue 20% ja Pohjois-amerikka 17%), joten digimainosmaailmassa heikkoudesta ei voi puhua. Tälläkin saralla kuluttajan heikkouden pitäisi näkyä suhtellisen nopeasti, koska tätä kulupuolta yritykset pystyvät säätämään nopeasti. Metan näkymissä oli kuitenkin mainoskysynnän kasvun jatkuminen.

Luksussektorin osakkeet ovat korjanneet joukkona selkeimmin H1 ja erityisesti Q2, aikana - laajalti jo yli 20%, joten tutkaillaan sitä sektoria vähän tarkemmin. Kiinalaisten kuluttajien selkeästi odotuksia heikompi kasvu on ollut myrkkyä luksustuotteita myyville yrityksille. Kiinan talouden kuva on suuri kysymysmerkki ja painaa tällä hetkellä vahvasti luksussektorin näkymiä.

Myös Yhdysvalloissa luksustuotteiden kohdalla on ollut selkeää painetta. Muun muassa LVMH mainitsi Q2 tulospuhelussaan että ”aspirational customers”, eli vapaasti suomennettuna tässä kontekstissa ”luksus-lifestyleen pyrkivät” ovat menettäneet ostovoimaansa erityisesti Yhdysvalloissa, jonkin verran myös Euroopassa.

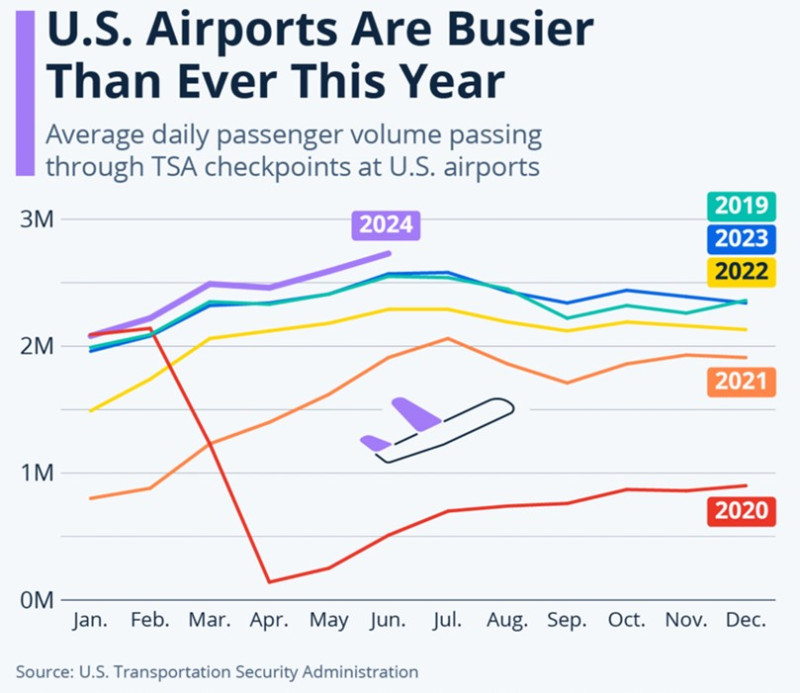

Tämä on tosin ollut odotettavissa – koronan jälkeinen ostobuumi toi melkoisen määrän uusia asiakkaita luksuspuolelle, jotka ovat nyt palanneet normaalimpaan kulutuskäyttäytymiseen. Inflaatio ja korot ovat syöneet ostovoimaa. Elämykset (kuten matkustus) kilpailevat taas vahvemmin näiden segmenttien lompakosta. Matkustajamäärät ovatkin tehneet ennätyksiä kesällä 2024.

Kuva 3 Matkustajamäärät Yhdysvalloissa ovat tehneet kaikkien aikojen ennätyksiä 2024 kesällä

Toisaalta maailman isoin matkanvarauspalvelu Booking Holdings $BKNG laski Q2-tuloksen yhteydessä Q3-näkymiä, mikä painoi osakkeen selkeeseen korjauksen ATH tasoilta. Myös AirBnB $ABNB maalaili heikentyvän kuluttajan kuvaa, ja osake on lähtenyt laskuun.

Todelliseen luksuskuluttajaan ei talouden heilahtelut juuri vaikuta, ja nämä ovat luksusyritykselle usein tuloksellisesti se merkittävin porukka. Luksusfirmat ovatkin historiallisesti pärjänneet hyvin huonoissakin talouden tilanteissa.

Luksussektorin parhaasta tuloksesta vastasi Hong Kongin pörssiin listattu Italialainen Prada $1913. Vaikeassa ympäristössä kasvua on ollut 17% ja marginaalit vahvalla tasolla. Erityisesti heidän naisille suunnatun alabrändin Miu Miun lähes 100% kasvu oli käsittämätön suoritus kokoluokassaan (yli miljardi euroa liikevaihtoa tänä vuonna). Osake on melko maltillisesti arvostettu, johon olettaisin syinä olevan Hong Kongin listauksen, ja oletus Miu Miun kasvun tasaantumisesta.

Suurin osa luksussektorin kasvunäkymistä on/oli kuitenkin ladattu Kiinaan (ja ehkä laajemminkin Aasiaan), jossa miljonäärien/miljardöörien kasvu on ollut suurinta, ja he ovat innokkaita luksustavaroiden kuluttajia. Joten näkymien sumuisuus siellä päin tulee varmasti painamaan luksusosakkeita.

Oma näkemys on vielä odottava luksusfirmojen kohdalla. Jos Kiinan tilanne ei selkene, voidaan nähdä pidempi jakso ilman hyviä kasvuajureita. Erittäin kannattavia firmoja moni, eli oikeaan hintaan toki voivat olla hyviä sijoituksia ilman suurempaa kasvuakin.

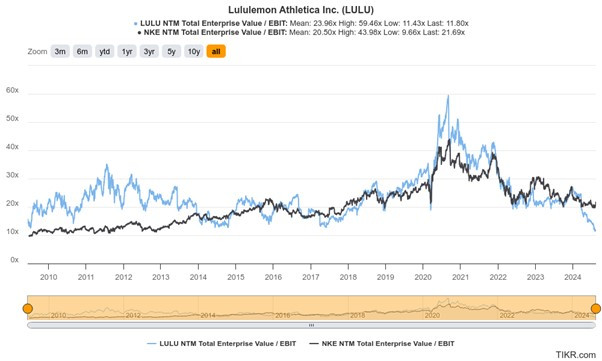

Outdoor ja urheilusegmenteissä tilanne on jatkunut samantyyppisenä eli vahvaa koronakrapulaa vieläkin havaittavissa. Varastotasot ovat pysytelleet melko korkealla ja moni vahvoistakin brändeistä on ollut vaikeuksissa. Muun muassa Nike $NKE ja Lululemon $LULU ovat molemmat yli 50% romahduksessa. Kummatkin ovat menettäneet markkinaosuuksia nouseville brändeille, mutta näkisin itse, että molemmat myös kärsivät olosuhteista merkittävästi. Eikä kumpaakaan kannata unohtaa potentiaalisina sijoituskohteina. Päinvastoin.

Varsinkin Lululemon on kertoimien valossa hinnoiteltu erittäin alas, alle puoleen viimeisen vuosikymmenen keskiarvosta. Odotuksien ylittäminen ei vaadi äärimmäisen kovaa suoritusta.

Kuva 4 Nike ja Lululemon

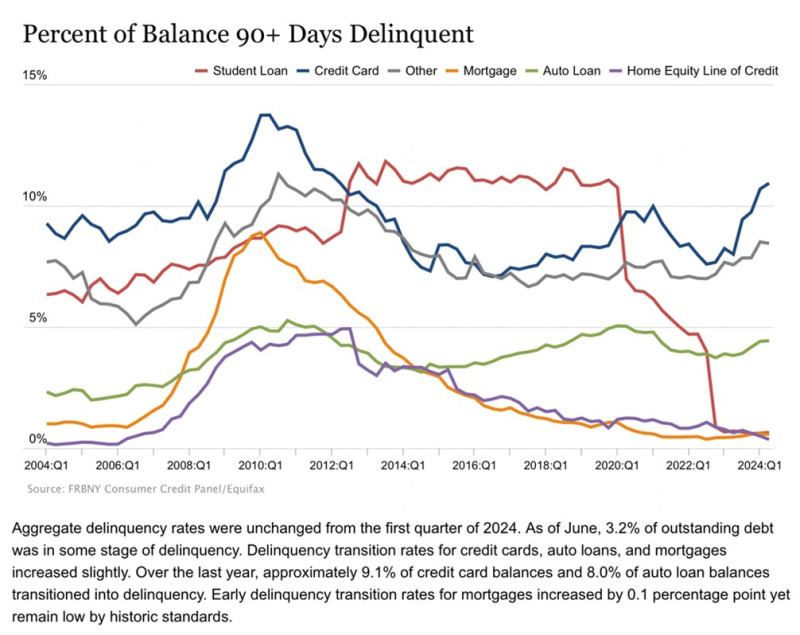

Yhteenvetona voitaneen siis sanoa, että kuluttaja sekä Yhdysvalloissa että Euroopassa on selkeästi hintatietoisempi ja tarkempi ostoksistaan. Korkojen nousujen vaikutus alkaa näkyä laajemmin. Tästä todisteena myös luottokorttimaksuvaikeudet, jotka ovat Yhdysvalloissa ohittaneet koronan jälkeisen huipun ja ovat sellaisilla tasoilla, mitä on viimeksi nähty finanssikriisin aikoihin. Heikentyvä kuluttaja lienee isossa kuvassa aika selkeä trendi - ongelmien syvyys ja laajuus on vielä kysymysmerkki.

Kuva 5 Maksuhäiriöiden määrä yhdysvalloissa

Kuluttajien heikentyvällä käyttäytymisellä on potentiaalisesti ikävä kumulatiivinen/refleksiivinen vaikutus. Pienikin heikentyminen voi johtaa seurannaisvaikutuksien kautta isompaan heikentymiseen, juuri esimerkiksi työttömyyden kautta, kun yrityksen joutuvat kiristämään. Tämän skenaarion todennäköisyys lienee selkeästi nousussa.

Itse pitäisin siis vaikeaa loppuvuotta todennäköisimpänä skenaariona kuluttajasektorilla. 2025 ennustaminen tai syvemmän taantuman onkin sitten huomattavasti vaikeampaa, parempi seurata tilannetta. Jenkkien presidentinvaalit ja niissä tehdyt lupaukset tulevat varmasti vielä sekoittamaan pakkaa syksyllä.

Korkojen laskut ovat alkaneet, joten kuluttajan kannalta myös positiivisia asioita on tapetilla. Ja ”taseet” kuluttajilla ovat melko vahvat, varsinkin Yhdysvalloissa keskiluokan varallisuus on korkealla tasolla, mikä osaltaan vaikuttaa siihen, että kuluttajat ovat kestäneet näin hyvin inflaation ja korkojen nousun painetta.

Kuluttajatuotesektorissa on se hyvä puoli, että melkein kaikissa tilanteissa löytyy myös voittajia, kuten Walmart tällä hetkellä. Myös esim. Deckers $DECK (Hoka) ja On Holdings $ONON ovat onnistuneet syömään markkinaosuuksia lenkkarisegmentissä juurikin yllä mainitulta Nikelta. Molempien osakkeet ovat melko korkealle arvostettuja, joten odotuksissa on vahvaa kasvua.

Vaikka taantuma tuntuisi todennäköiseltä, on hyvä muistaa, ettei se välttämättä tarkoita myyntisignaalia, vaan on ehkä lähempänä ostosignaalia. Siksi on hyvä pitää ostoslistat käsillä ja seurata mielenkiintoisimpia yrityksiä. Yleisempi tilannekuva antaa kontekstin, jossa sitten arvioida yksittäisen yrityksen suorittamista.

Vaikka sijoituskeskustelussa pyritäänkin aina ”lopputuloksien ennustamiseen”, kuten tällä hetkellä spekuloidut termit pehmeä tai kova laskeutuminen viittaavat, todellisuudessa tämä kone kuitenkin jatkaa lentoaan, tapahtuipa taloudelle mitä tahansa. Markkinoiden fokus vaan siirtyy seuraavaan kohteeseen. Vaikka omaisi vahvan näkemyksen tulevasta, on aina hyvä kysyä: mitä sen jälkeen?