Kuka on Pentti Jokinen?

Olen helsinkiläinen DI-taustainen yrittäjä ja aktiivinen yksityissijoittaja yli 10 vuoden sijoituskokemuksella. Olen vuosia julkaissut ajatuksia sijoittamisesta Twitteriin (https://x.com/PenttiJokinen) ja nyt aloitan kirjoittamaan pidempimuotoisia juttuja tänne Sijoitustietoon.

Seuraan markkinoita globaalilla haarukalla, enkä ole koskaan erityisesti painottanut kotimarkkinaamme Suomea. Se tulee näkymään myös täällä julkaistavissa jutuissa.

Olen pohjimmiltani opportunistinen generalisti. Pyrin ymmärtämään markkinoita laaja-alaisesti, löytämään mahdollisuuksia sieltä, missä niitä kulloinkin on tarjolla ja välttämään sokeita kohtia. Erityiskiinnostus ja osaaminen kuluttajatuotesektorissa, josta on sekä töiden että harrastuneisuuden kautta paljon kokemusta.

Sijoittajana pienemmät yhtiöt vetoavat, koska niitä on usein helpompi ymmärtää ja uskon, että niissä on myös meille piensijoittajille eniten voitettavaa.

Ostopaikka kuluttajatuoteyhtiöissä?

Koronasta alkanut sykli on ollut haastava isolle joukolle kuluttajatuotefirmoja. Vuosien 2020–2024 aikana koettiin ensin nopea romahdus, lähes yhtä nopea nousuboomi ja nyt jo kolmatta vuotta käynnissä oleva hitaan laskun markkina. Nopea kysynnän ja tarjonnan heilahtelu – tai vielä ehkä oleellisempana näiden odotusten heilahtelu – oli lopulta vaikea tie monelle kuljettavaksi.

Tämä tarjoaa potentiaalisesti mielenkiintoisen tilanteen sijoittajille varsinkin olettaen, että markkina vielä reagoi muutoksiin usein yli dramatisoiden. #dramaqueen

Pohdin tässä artikkelissa mennyttä sykliä ja tulevia sijoitusnäkymiä fyysisiä kuluttajatuotteita valmistavien ja myyvien yritysten näkökulmasta.

Kuva 1: Analyytikkojen konsensusennusteet S&P500 firmojen pitkän ajan (5v) kasvulle ovat olleet erittäin volatiileja viime vuosien aikana. Tämä kuvastaa hyvin viime vuosien talousnäkymien vaihtelua.

Miten sykli on kehittynyt?

Kun korona iski päälle ja maailmantaloutta suljettiin, sakkasi kysyntä luonnollisesti erittäin voimakkaasti. Samalla kuitenkin muodostui merkittäviä ongelmia myös tuotantopuolelle, kun tehtaita pidettiin kiinni ja logistiikkaan tuli katkoksia. Kysyntä saatiin palautumaan nopeasti löysän rahapolitiikan ja muiden tekijöiden siivittämänä, ja se kohosi uusiin ennätyksiin hyvin nopeasti. Vuodesta 2020 ja 2021 muodostui huippuvuosia kuluttajatuoteyrityksille tavaran kysynnän näkökulmasta, osittain johtuen myös siitä, että palveluiden kulutus oli pääosin mahdotonta.

Tuotantopuolta ei saatu ajettua kysynnän vaatimusten tasolle, mikä aiheutti lukuisia pullonkauloja tuotantoketjuihin ja fyysisiä tuotteita myyville firmoille ongelman: miten täyttää nopeasti kohonnut tavaran kysyntä samalla kun tuotanto pyörii jo maksimi kapasiteetilla ja toimitukset takkuilevat? Tämä oli myös yksi isoista tekijöistä kohonneen inflaation takana – kun kysyntä ylitti tarjonnan, oli luonnollista, että hintoja nostettiin.

Koronan jälkeisen voimakkaan nousun jäljiltä, odotukset vuodelle 2022 olivat korkeat. Useat brändit ja jakelijat tekivät paljon normaalia suurempia tilauksia, koska tuoreessa muistissa oli tehtaiden toimitusvaikeudet ja tilanteet, jossa jouduttiin myymään ei-oota. Kiinassa elettiin pitkään löyhässä hirressä koronan suhteen, mikä vaikeutti yritysten toiminnan ennustamista ja tuotantoketjujen suunnittelua. Varastotasoja kasvatettiin näin ollen huomattavasti normaalia korkeammaksi ja luotiin ylikapasiteettia. Tilanne korostui erityisesti jälleenmyyntiä painottavilla firmoilla, jotka joutuvat tekemään päätökset/tilaukset myytävistä tuotteista jopa lähes vuoden etukäteen.

Kuva 2: Muotiyritysten johdon odotuksia vuosille 2022 – 2024, kyselyt toteutte edeltävänä vuotena. Tilastosta näkyy korkeat odotukset vuodelle 2022, voimakas heikentyminen 2023 ja hieman taas parantuneet odotukset vuodelle 2024

Vuoden 2022 aikana tavaran kysyntä alkoi kuitenkin laskemaan inflaation nousu, koronnostot, Ukrainan sota jne.), toki alueesta ja segmentistä riippuen hieman eri tahdilla. Eli juuri kun tuotantoketjut oli saatu rullaamaan koronasulkujen jäljiltä ja monella varastotasot oli nostettu huomattavasti normaalia korkeammalle, vedettiin matto uudestaan alta.

Vuosia 2022 ja 2023 leimasikin alennusmyynnit (varastotasojen tasaamiseksi), voimakkaasti heikentyvä kuluttaja ja monella myös ”koronakrapula”. Oma asiakassegmentti oli saturoitu menneen ostoboomin aikana tuotteilla, jotka kestävät mahdollisesti vuosia käytössä. Tämä hankaloitti entisestään korkeiden varastotasojen purkamista ja lähiaikojen kasvua.

Kuluttajasegmenttien eroavaisuudet näkyivät myös selkeästi. Esimerkiksi vaate-/muotisektorista puhuttaessa luksustuotteet pärjäsivät 2022 suhteellisesti parhaiten, kun taas tyypillisesti ison volyymin keskihintaiset tuotteet olivat isoimpia häviäjiä. Koska 2022 ongelmat eivät korkean varallisuuden kuluttajaa juuri heilauttaneet, tämä dynamiikka mielestäni päti myös muissa tuotesegmenteissä kuin muodissa.

Kuva 3: Segmenttien kehityksen eroavaisuuksia 2021-2022 (Lähde: Business of Fashion: State of Fashion 2024)

Kuluva vuosi 2024 ja tulevaisuuden näkymät

Kaiken tämän jälkeen sijoittajan täytyy arvioida, onko yksittäisen yrityksen ongelmat aidosti yrityksen pitkän ajan kilpailukyvyn kannalta merkittäviä vai pääosin volatiilin makrotilanteen ja markkinan aiheuttamaa lyhytaikaista haastetta.

Epävarmassa tilanteessa markkina herkästi hyljeksii koko sektoria, kun fokus on juuri nyt kuumemmissa firmoissa. Eli hieman pidemmälle katsovan sijoittajan kannalta nyt on opportunistinen aika etsiä hyljeksittyjä sijoituskohteita potentiaalisesti ”syklin pohjalta”.

Nähdäkseni globaalisti löytyy iso joukko kuluttajatuotefirmoja, jotka ovat tällä hetkellä ongelmissa heikon kuluttajan, varastotasojen ja/tai ”koronakrapulan” takia. Sekä nykytulokset että tulevan vuoden ennusteet ovat näiden syiden takia alhaalla, ja markkina vielä hinnoittelee tuloksia historiallisesti verrattain alhaisilla kertoimilla.

Erityisesti jos ns. soft landing -skenaariot taloudelle toteutuvat, voidaan 2024 ja 2025 nähdä selkeästi parantuva tilanne kuluttajien kannalta: alhaisempi korkoympäristö ilman suurempaa talouden hidastumista. Tämä osaltaan ruokkisi näiden yritysten näkymiä ja tarjoaisi nyt hyviä aikoja ostaa hyljeksittyjä kuluttajatuoteyhtiöitä.

Kolme poimintaa, joissa voisi olla tarjolla ostopaikkoja:

Mielestäni yksi voimakkaimpia syklejä nähtiin outdoor eli ulkoilmalajien ympärillä. Koronasta alkanut ulkoiluboomi oli globaalisti valtava ja outdoor-brändit tekivät ennätystuloksia. Syklin laskupuoli oli yhtä lailla voimakas, tämän tyyppistä tavaraa kun ei tarvitse joka vuosi ostaa. Ja ehkä aivan kaikki eivät pysyvästi uusista harrastuksistaan innostuneet.

Tästä johtuen outdoor-alalla on viime vuodet olleet erityisen vaikeita. Uskon kuitenkin, että pitkän ajan näkymät ovat nousujohteiset, joten tätä sektoria kannattaa seurata. Alla olevista poiminnoista kaksi on outdoor-sektorilta.

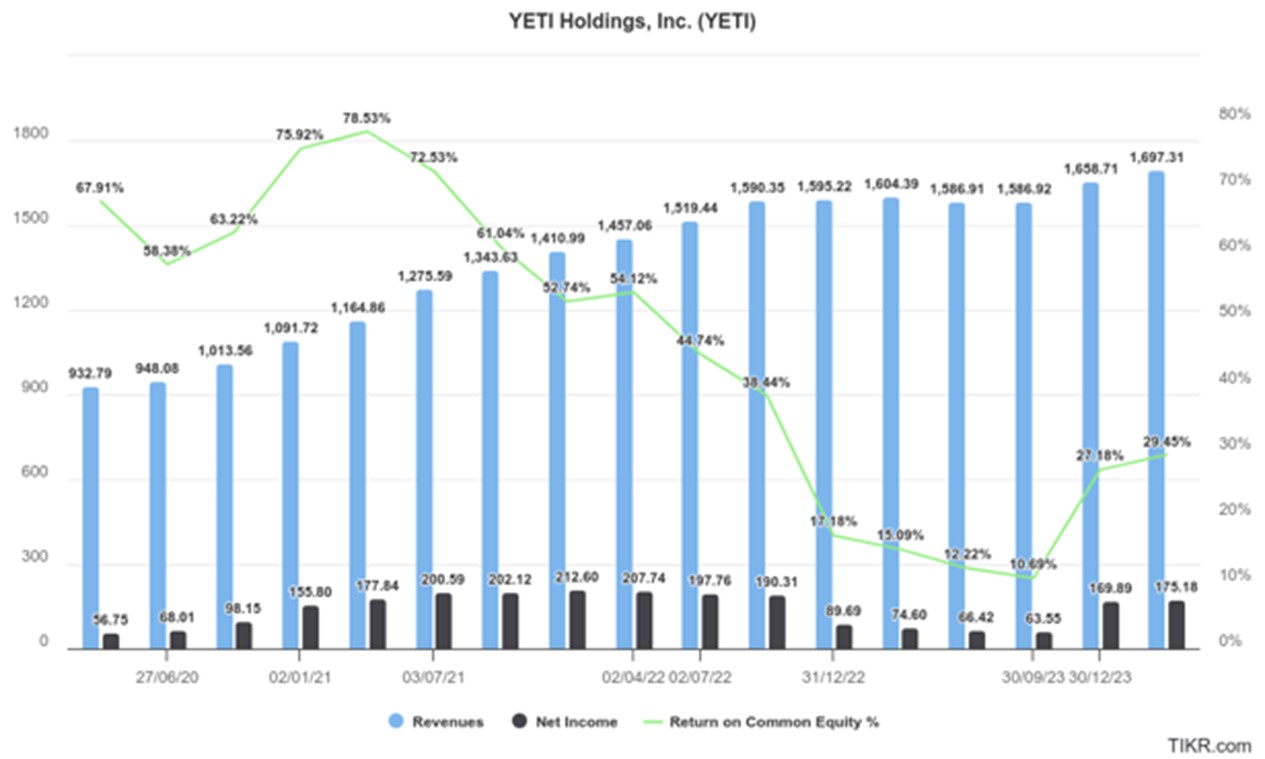

Yeti Holdings $YETI (NYSE)

Yeti oli yksi menestyjiä koronan jälkeisessä nousussa. Koronasulkujen myötä useat ulkoilmalajit lisäsivät suosiotaan, ja vahva kuluttaja oli valmis panostamaan mm. juuri Yetin kaltaisiin premium-tuotteisiin. Kun tuotteet on tehty ”ikuiseksi”, oli vääjäämätöntä nähdä kohtuullisen reipas koronakrapula. Osakkeen hinnassa kasvuodotukset ladattiin 2021 aikana liian korkeaksi, ja 2022 aikana sekä varsinkin 2023 nähtiin hidastuvaa kasvua, mikä aiheutti noin 75 % tiputuksen osakkeen hintaan.

2024 odotukset ovat kuitenkin hieman taas parantuneet. Kyse on kuitenkin laadukkaita tuotteita valmistavasta vetovoimaisesta brändistä, joka nykyisin puhuttelee isohkoa asiakassegementtiä eri outdoor-lajien harrastajien joukossa (Kalastus, Metsästys, Surffaus, Laskettelu jne.)

Yeti teki yli 10 % tuottoa pääomalle viime vuosien vaikeimmankin kohdan aikana, ja nyt nämä lukemat ovat taas palautumassa erittäin korkealle tasolla (lähes 30 %). Vapaa kassavirta dippasi negatiiviseksi varastojen ylitäytön aikana 2022 lopulla, mutta tulosta tehtiin koko syklin yli.

Yeti on aloittanut omien osakkeiden ostot melko agressiivisesti ja alentanut velkatasoaan. Yritys kokeili alkuvuodesta kannuksiaan M&A puolella ja osti kaksi brändiä maltilliseen hintaan. Näistä varsinkin Mystery Ranch (premium armeijahenkisiä reppuja) on vahva niche-brändi omassa kategoriassaan ja tuote, jonka skaalaamista on erittäin mielenkiintoista seurata.

Valuaatio kohosi huippuvuotena 2021 yli 30 x EBIT (fwd) tasolle ja on nyt pyörinyt pidempään 10–15 x EBIT tasolla eli lähellä koronapohjien tasoa. Yetillä on potentiaalisesti vielä paljon markkinaa voitettavana globaalisti (viimeisimmässä kvartaalissa kansainvälinen myynti kasvoi 32 %) ja mahdollisuus kasvattaa vahvan brändin avulla tuoteportfoliotaan, joten nähdäkseni arvostus on maltillinen.

Revolution Race, $RVRC (OMXSTO)

Ruotsalainen keskihintaisiin ulkoiluvaatteisiin keskittynyt brändi Revolution Race on kasvanut raketin lailla perustamisvuodestaan 2013 asti. Revolution Race myy tuotteitaan ainoastaan nettikaupasta suoraan kuluttajille (Direct To Consumer, DTC malli).

Yhtiö listautui Tukholmaan pörssiin karkeasti syklin huipulla kesäkuussa 2021, ja sen taival on ollut kivinen. Osakkeen hinta on pörssissä vieläkin selvästi listautumishinnan alapuolella. Varsinkin vaikea vuosi 2022 näkyi markkinoiden reagoidessa odotuksia hitaampaan kasvuun reippaalla -80 % laskulla.

Revolution Race on ollut kuitenkin koko ajan erittäin kannattava kasvusta huolimatta ja sen tase on velaton reippaalla käteiskassalla. Eli monella tapaa laatuyhtiö, jolla on vielä paljon potentiaalia kasvaa. Tähän asti myynti on painottunut Skandinaaviaan ja Saksaan, mutta mahdollisuus olisi toistaa menestystarinaa myös muissa markkinoissa.

Kohtuuhintaisten ulkoiluvaatteiden kategoria on erittäin kilpailtu, mutta RVRC:n numerot kertovat puolestaan tarinaa yrityksen kilpailukyvystä ja brändin vetovoimasta. Kuinka isoksi DTC mallilla voi kasvaa? Vai tarvitaanko jossain vaiheessa ulkopuolista jakelua avuksi, mikä voisi tuoda lisää kasvua, mutta syödä katteita. Nähtäväksi jää millä strategialla he etenevät, mutta itse olen ollut hyvin yllättynyt heidän viime vuosien suorituksen korkeasta tasosta.

Listautumishinta oli lähes 30 x EBIT eteenpäin katsovalla tuloksella, ja nyt siitä on tiputettu puolet pois nykyhinnan ollessa noin 13 x EBIT.

Vaikka hurjin kasvu onkin takana päin, on kasvua pystytty vaikeassakin markkinassa jatkamaan. Kun kasvu oli vuonna 2022 vielä lähes 50 %, tippui liikevaihdon kasvu noin 17 prosenttiin vuonna 2023. Vuodelle 2024 ja 2025 analyytikot ennustavat 16–18 % kasvua. Tähän nähden arvostuskerotoimia voidaan pitää alhaisina eli markkinoiden odotukset ovat todennäköisesti hieman alhaisemmat.

Sijoituspotentiaalia siis löytyy, mikäli tarina jatkaa samaan suuntaan.

Dr Martens $DOCS (LSE)

Ikoninen nahkakenkien valmistaja Dr Martens juontaa juurensa toisen maailmansodan jälkeiseen Saksaan, mutta on tullut tutuksi Brittiläisenä brändinä englantilaisen yrityksen ostettua oikeudet kenkiin vuonna 1959 ja luotuaan nykyiset ikoniset designit. Historian varrella ”Marttensseja” ovat pitäneet ominaan useat eri alakulttuurit poliiseista, punkkareihin ja skinheadeihin, mutta nykyisin ne ovat main stream -käytössä. Ikoninen brändi on kuitenkin säilyttänyt vivahteen ”vaarallisesta” historiastaan, ja useat mallit ovat säilyttäneet muotonsa, mikä antaa tuotteille vieläkin uniikin aseman markkinoilla. Vahvan brändin rakennus kun on kallista ja aikaa vievää puuhaa.

Ennen koronaa Dr Martens eli nopean kasvun vaihetta, ja koronavuodet olivat brändille hyvin kannattavia. 2023 kasvu tyssäsi globaalisti ja Yhdysvalloissa isoja ongelmia aiheutti uusi jakelukeskus, jota ei saatu heti toimimaan optimaalisesti. Varastot paisuivat.

Vastikään listautuneena yrityksenä markkinoilla ei ollut ollenkaan kärsivällisyyttä katsella ongelmien kasaantumista, vaan osaketta on myyty rajusti listautumisesta (2021) lähtien. Markkina-arvo on nyt noin -80 % listautumishinnasta. Myyntipainetta on lisännyt suuromistaja Permiran (private equity) myynnit. Johtoa on myös vaihdettu. Uusi toimitusjohtaja löytyi yrityksen sisältä (taustaa mm. Applen brändipuolelta) ja on paperilla oikean oloinen tyyppi vetämään tämän tyyppistä brändiä, ei ihan perus Kalle Konsultti.

Kertoimet ovat tällä hetkellä kriisiyhtiötasoa, markkina-arvon velkoineen ollessa noin 2 x viimeisen 12 kk käyttökatteen (gross margin) verran ja alle 10 x vapaan kassavirran verran. Analyytikot odottaa Dr Martensille tippuvia myyntejä 2024 ja 2025, eli odotukset ovat matalalla ja lähiajat varmasti jatkuvat vaikeina. Vaikka Dr Martens varmasti teki hieman ylitulosta koronavuosien aikana, on se myös kärsinyt erittäin voimakkaasti syklin ongelmista. Tästä todisteena mm. viime vuonna DTC myynti jatkoi kasvuaan, mutta jälleenmyynti koki -26 % romahduksen. Jälleenmyyntiin kun varasto-ongelmat iskivät voimakkaammin.

$DOCS on nähdäkseni tällä hetkellä halpa ja vahvana brändinä potentiaalinen ostokohde yksityiselle pääomalle tai monelle isommalle eurooppalaiselle brändi- tai muotitalolle. Sijoittajan kannalta pörsssistä pois ostamisen ajoittaminen on hyvin vaikeaa, mutta jos yrityksen fundamentaalinen kehitys ei tästä vielä merkittävästi heikkene, tuo tämä dynamiikka mielestäni vahvaa lattiaa hintaan. Osa Martensin sijoittajista onkin jo koittanut saada hallitusta etsimään sopivia ostajia.