Westerosissa (Game of Thrones) tarjottiin jokaiseen vaivaan pienestä nuhasta katkenneeseen alavartaloon aina 'milk of the poppy', eli unikon maitoa. Tiina Alahuhta-Kasko tarjoaa unikkoa lääkkeeksi kuluttajan yskään.

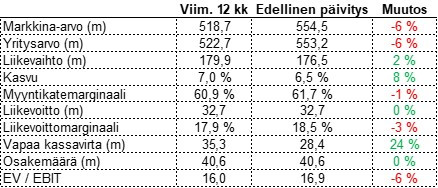

Miten asiat ovat kehittyneet edellisestä päivityksestä?

Marimekossa alkoi hieman näkymään kuluttajan heikentynyt tilanne. Liikevaihto kasvoi kyllä ihan mukavasti, mutta se tuli heikkenevällä kannattavuudella. Kassavirta oli vahva.

Jos edellisellä kerralla kommentoin osakkeen nousseen hieman fundamentteja enemmän, niin nyt heikomman tuloksen jäljiltä osake on mielestäni lasketellutkin hieman nähtyä kannattavuuspettymystä enemmän. Parin kvartaalin yli siis kokonaisuutena kutakuinkin tuloskehitystä vastaavaa osakekehitystä. Osake ei edelleenkään ole mitenkään edullinen 16x liikevoitto tasolla, mutta mielestäni yhtiöllä on hyviä edellytyksiä kannattavaan kasvuun vielä pitkälle tulevaisuuteen.

Jos tässäkin markkinassa vertailu vuoden takaiseen rullaavaan 12kk kasvuun on +8 % liikevaihdossa, niin en minä aivan surkeaksi kehitykseksi sitä luonnehtisi. Osake on mielestäni aika järkevästi arvostettu. Jos kasvu pääsee 2025 tai 2026 taas hieman kiihtymään, uskon kannattavuuden kohoavan ja markkinankin maksavan vähintään nykyisen kertoimen, tai enemmän.

Ajatuksia raportista

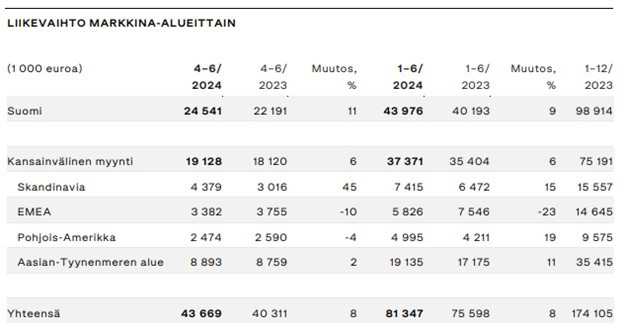

Marimekon liikevaihto tuntuu tulevan kampanjoiden ja yhteistyökuvioiden takia hieman epätasaisesti eri kvartaalien välillä. Keskitytään siis hieman isomman kuvan hahmottamiseksi H1-lukuihin. Suomi kasvaa mukavasti 9 %. Tämä on varmasti Marimekon kypsin markkina, mutta kasvuluvut ovat silti vakuuttavia. Aasian-Tyynenmeren alueen odottaisin itse asiassa kasvavan jopa hieman nopeammin lähivuosina. Aasiaan on satsattu paljon, ja jos yhtiö aikoo päästä vuosittaiseen 15 % liikevaihdon kasvuunsa, pitää Aasian kasvaa yli 15 %. Pohjois-Amerikka ja Skandinavia ovat Marimekolle hieman pienempiä alueita, mutta näissä kasvu on ihan hyvällä tasolla 15 ja 19 %. Eurooppa, Lähi-Itä ja Afrikka näyttää aika heikolta. Olisi kiva saada näihin alueellisiin liikevaihtolukuihin hieman lisää väriä raportissa tai puhelussa.

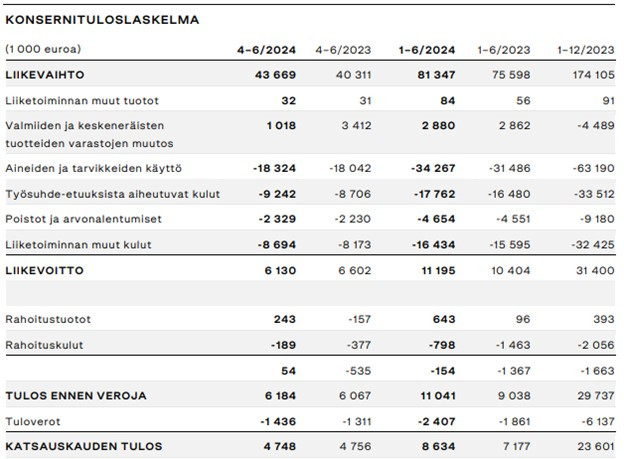

Materiaalikate on yhtiöllä hieman heikentynyt vuoden takaisesta, mutta muuten kulut ovat nousseet kutakuinkin linjassa liikevaihdon kanssa. Skaalautuvuutta ei siis ole ollut tänä vuonna nähtävissä kasvusta huolimatta. Yhtiö on asettanut itselleen niin kovat tavoitteet 15 % kasvusta ja 20 % kannattavuudesta, että niihin pääseminen vaatii kyllä parempaa tekemistä. Markkina ei tällä hetkellä toki missään nimessä hinnoittelekaan yhtiön näihin tavoitteisiin lähivuosina yltävän.

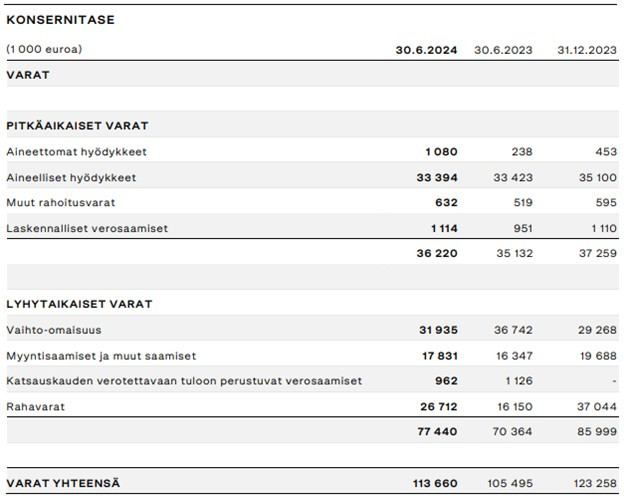

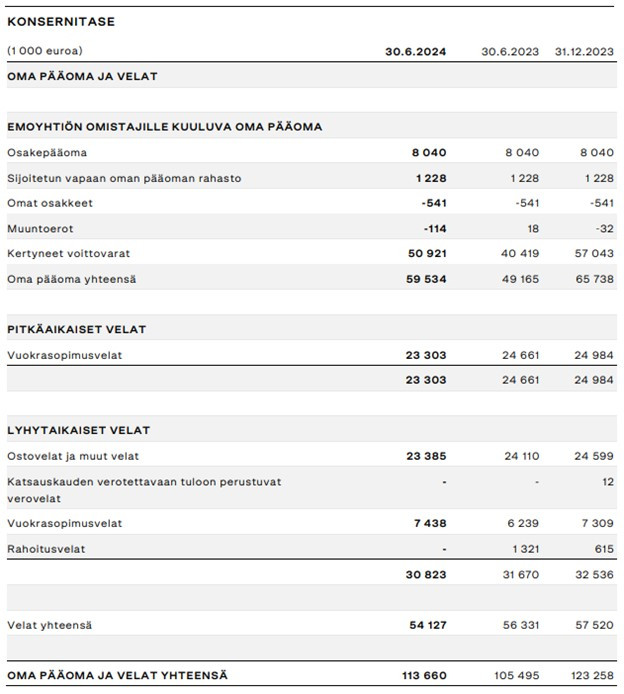

En varmaan ihan joka kvartaali tule kaivamaan Marimekon tasetta esiin, mutta otan sen tähän puitavaksi nyt ainakin kertaalleen. Marimekon tase on hyvä esimerkki yhtiöstä, jonka kanssa voi nukkua yönsä hyvin (tai ainakin jos arvostus olisi matala). Taseesta löytyy jonkin verran pitkäaikaisia aineellisia hyödykkeitä, mutta pääosin siellä on likvidiä omaisuutta, josta vielä hyvä osa kassaa. Joillakin yhtiöillä voi olla heikommassa taloustilanteessa ongelmia myyntisaamisten kanssa, mutta Marimekolla nekin ovat aika maltillisella tasolla taseeseen suhteutettuna.

Yksi kirjanpidon ongelma hahmottuu aika hyvin Marimekon kohdalla. Me suomalaiset tiedämme, miten suuri brändiarvo Marimekolla on, mutta taseessa aineettomat hyödykkeet ovat olemattomat. Yhtiö on investoinut markkinointiin ties kuinka paljon vuosien saatossa rakentaakseen mielikuvaa ja mainetta, mutta koska se on tehty ja tehdään tuloslaskelman kautta, ei siitä näy taseessa merkkiäkään.

Taseen toisella puolella taas on hieman ostovelkoja ja leasing-vastuita, mutta pääosin koko touhu on rahoitettu omalla pääomalla. Varsin konservatiivinen tase siis ja yhtiön johdolla on varmasti aivokapasiteetti käytössä liiketoiminnan edistämiseen, koska taseesta ei tarvitse murehtia.

Toimitusjohtaja Tiina Alahuhta-Kaskon katsauksesta kiva havainto, että yhtiölle katteiden puolesta tärkeä vähittäismyynti on markkinatilanteesta huolimatta kasvanut jokaisella markkina-alueella. Toisaalta Suomen tukkumyyntiä on vauhdittanut kertaluontoiset kampanjatoimitukset. Vertailuvuonna näitä on ilmeisesti ollut H2 aikana, mutta nyt Alahuhta-Kasko kertoo niiden ajoittuneen pääosin H1:lle.

Heikohkoa kannattavuutta selitetään suunnitelluilla satsauksilla brändimarkkinointiin. Marimekon kohdalla saattaa tuntua tylsältä, että lähes aina nousseita kiinteitä kuluja selitetään, että ne olivat suunniteltuja. Tälläkin kertaa näin kuitenkin oli, ja yhtiö on viestinnässään kertonut investoivansa markkinointiin tänä vuonna. Minä en pane tätä pahakseni, mutta olen varma, että hätäisemmät osakkeen omistajat panevat, jos negariuhka kasvaa Q3 jälkeen kosketeltavaksi. Suunnitelkaa siis vaan jatkossakin ja investoikaa markkinointiin, mutta pysykää ohjeistuksessa!

Brändiyhteistyötä on tehty taas paljon. Hienoa, että Marimekko on näin haluttu kumppani näihin yhteistyökuvioihin. Kansainvälisesti tunnetut merkit ovat todennäköisesti aika tarkkoja kenen kanssa lähtevät yhteistyötä tekemään.

Ojeistus (ennallaan): Marimekko-konsernin liikevaihdon arvioidaan vuonna 2024 kasvavan edellisvuodesta (2023: 174,1 miljoonaa euroa). Vertailukelpoisen liikevoittomarginaalin ennakoidaan olevan arviolta noin 16–19 prosenttia (2023: 18,4 prosenttia).

Ohjeistuksen sisällä mennään edelleen. Kasvusta en oikeastaan ole huolissani, mutta liikevoittomarginaali on nyt rullaavalta 12kk:lta 17,9 % ja Q3/23 liikevoitto oli peräti 27 %, eli kovat vertailuluvut ovat vastassa ja kannattavuuden pitäisi taas selkeästi parantua nykytasoilta, niin kuin Marimekolla kyllä tuppaa käymäänkin (H2 parempi). Olen ehkä aavistuksen huolissani kannattavuusohjeistuksesta, koska se vaatii hyvää H2 ja kuluttaja ei ole kaikista vahvimmillaan.

Ajatuksia sijoittajapuhelusta

Huomasin kommentoineeni edellisen sijoittajapuhelun kohdalla, että oletin Q2 olevan Suomen osalta heikko. No mitä vielä, sehän oli tosi vahva. Marimekko kuitenkin toisti toppuuttelunsa Suomen tukkumyyntien ajoituksista, joten ehkäpä H2 tulee Suomessa tosiaan olemaan liikevaihdon osalta selkeästi matalampaa kasvua.

Hieman heikompaa materiaalikatetta saattaa tällä kvartaalilla selittää lisenssituottojen puuttuminen. Nehän ovat Marimekolle lähes puhdasta katetta, joten pienestä koostaan huolimatta niillä on kokoaan suurempi vaikutus yhtiön kannattavuuslukuihin. Lisenssituotot ovat könttäisiä ja tulevat vähän milloin sattuu. Vuoden horisontilla Alahuhta-Kasko uskoo lisenssituottojen olevan edellisen vuoden ennätystasolla.

Aasian-Tyynenmeren alueen vähittäismyynti kasvoi peräti 37 %. Tämä on todella hyvä saavutus, vaikka tukkumyynti ja lisenssituotot ovatkin olleet heikompia. Tukkumyynti on kampanjavetoista ja siksi ajoitukset vaihtelevat, mutta vähittäismyynti on tasaisempaa ja kuvaa ehkä paremmin asioita, jotka ovat suoraan yhtiön omissa käsissä.

Alahuhta-Kaskossa on ihailtavaa innostus, jolla hän puhuu brändimarkkinoinnista kaikilla mahdollisilla eri tavoilla. Tämä on myös varsin opettavaista täydelliselle tyyliummikolle – ymmärrän Marimekon kvartaalikatsausten myötä enemmän brändimarkkinoinnista.

Alahuhta-Kasko muistuttaa myös liiketoiminnalle tyypillisestä kausiluontoisuudesta. Eli suurin osa vuoden tuloksesta tehdään toisella vuosipuoliskolla. Näin se on lukujenkin valossa ollut, mutta kun suomalaisesta kuluttajasta pitkälti riippuvainen yhtiö povaa vahvaa H2, nostaa se minussa aina hieman epäilyksen poikasia, oli kausiluontoisuutta tai ei.

Q&A

Alla on teksti Q&A:sta, jonka kirjoitin Q1-raportin yhteydessä. Itse Q&A oli tälläkin kvartaalilla aika turha ja kysymykset eivät olleet kovin kiinnostavia ainakaan minun näkökulmastani. Edellisen kvartaalin teksti pätee ennustamaani Suomen heikkoutta lukuun ottamatta edelleen varsin hyvin. Toisaalta raportista ja tulospuhelusta saadut tiedot antoivat jo yhtiön tilasta mielestäni aika hyvän kuvan, eli annetaan analyytikoille tällä kertaa anteeksi.

Nostan tämän alaotsikon mukaan, vaikka en mitään järkevää kirjoitakaan sen alle. Linjoilta tuli pari kysymystä, joissa ei mielestäni kuitenkaan ollut mitään uutta. Se mikä loistaa poissaolollaan on analyytikot. Miten päivätyökseen yhtiötä analysoivat eivät keksineet yhtään kysymystä johdolle? Ehkä eivät jaksaneet tulla linjoille.

Ensimmäinen kvartaali oli hyvä, mutta rivien välistä voisi lukea, että seuraava kvartaali ei tule olemaan suhteellisesti ihan yhtä hyvä. Pääosin tämä voisi johtua Suomen tukkumyyntien ajoituksista. Suomen myynti Q2 tulee todennäköisesti olemaan aika heikko, ja nyt sen pitäisi varmaan olla odotuksissakin (ei varmaan kuitenkaan ole). Jatkan omistajana 6,5 % 5,8 % kokoisella rivillä ja olen oikein tyytyväinen kehitykseen ja johdon puheisiin.