Heikki Keskiväli kotisivu kirja kurssi

Heikki Keskiväli kirjoitti blogissaan ja myöhemmin X:ssä elokuun alussa markkinoita ravistelleesta tapahtumasarjasta. Julkaisemme tekstin myös Sijoitustiedossa, jotta mahdollisimman moni ymmärtäisi mistä on kyse.

Jos haluat lukea Heikin kaikki kirjoitukset ja saada niistä muistutuksen aina sähköpostiisi, käy tilaamassa hänen uutiskirjeensä täältä:

Japani ja salkkusi - mikä on yen carry trade?

Markkina on viime aikoina hermoillut useasta eri syystä.

Yksi levottomuutta aiheuttaneiksi tekijöiksi on tunnistettu Japanin valuutta jeniin liittyvä kaupankäynti eli ns. ”YEN CARRY TRADE”. Katsotaan mahdollisimman kansantajuisesti ja esimerkein, mistä on oikein kyse.

Matkamme alkaa maailman 3. suurimmasta talousmahdista, Japanista.

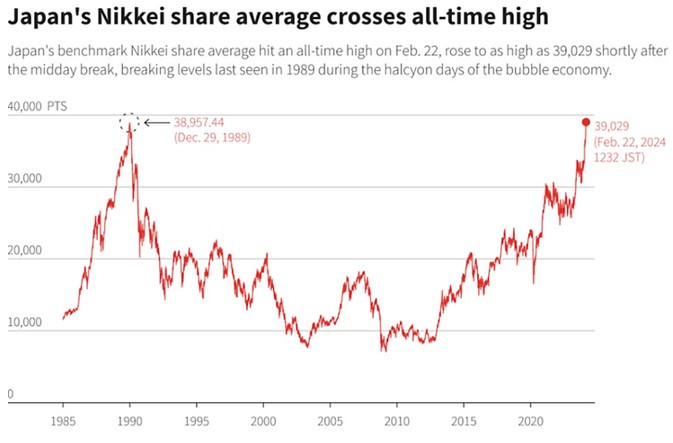

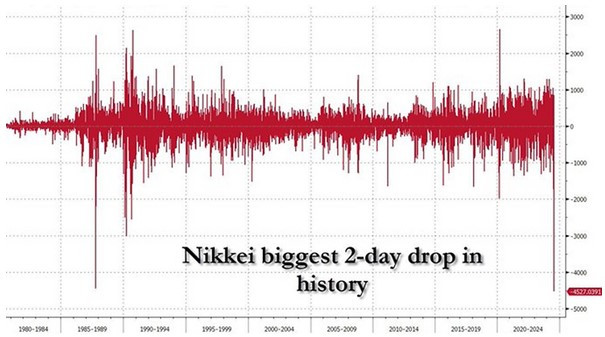

Maa koki 1980-luvulla yhden kaikkien aikojen pörssikuplista Nikkein noustessa älyttömille arvostustasoille, indeksitasolla yli P/E 60. Vuoden 1989 tasot saavutettiin uudelleen vasta 35 vuotta myöhemmin.

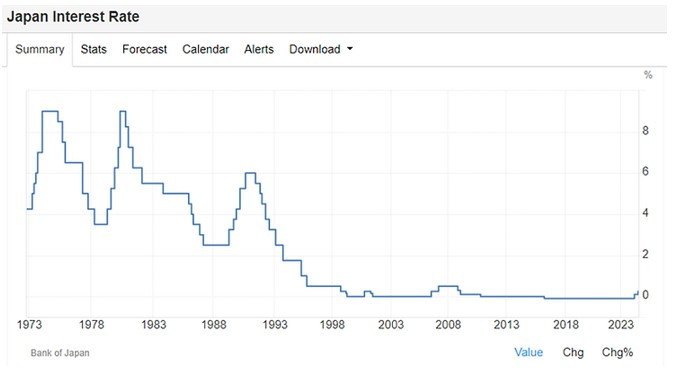

Nikkein kuplan puhkeamisen jälkimainingeissa Japanin keskuspankki aloitti massiivisen elvytyksen ja nollakorkopolitiikan.

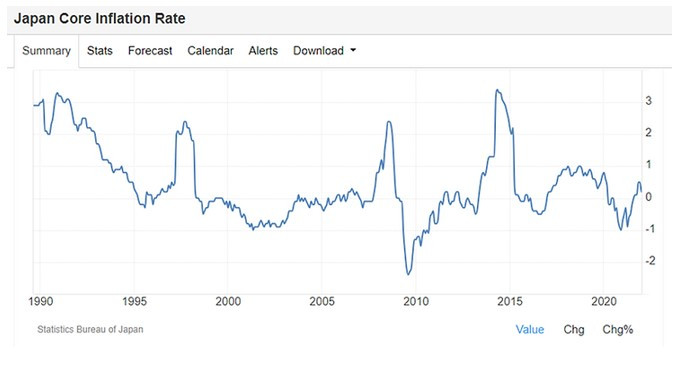

Sittemmin Japani on kärsinyt deflaatiosta mm. ikääntyvästä väestöstä, matalasta syntyvyydestä ja aneemisesta talouskasvusta johtuen.

Näin ollen maan mittavaa sijoitusvarallisuutta hallinneet ovat joutuneet tottumaan pitkään muuta maailmaa alhaisempiin korkotuottoihin.

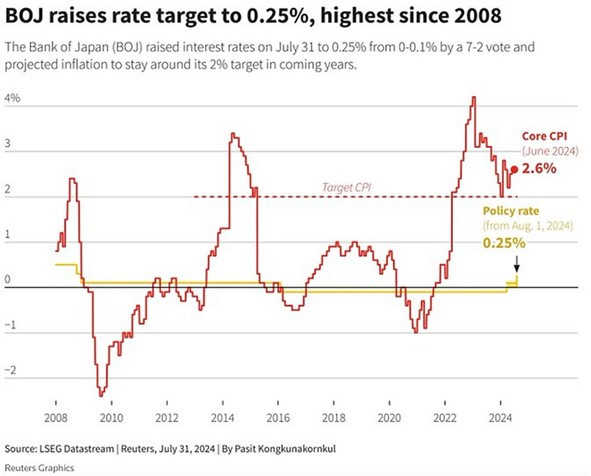

Japanin keskuspankin ohjauskorko on ollut nimittäin nollassa – jopa negatiivinen – suuren osan vuosituhannen alusta lähtien.

Vaikkakin ongelmallinen merkki talouden tilasta, matalat korot ovat velkaa ottaville hyvä uutinen. Kustannukset pysyvät matalina lainaa ottaville, mutta samalla korkoihin sijoittamalla ei saa juuri tuottoa.

Mikä neuvoksi?

Toivotetaan tervetulleeksi ”carry trade”. Kyseinen sijoitustyyli pyrkii hyötymään maiden korkoeroista ja valuuttaheilunnoista, esim. tähän tapaan:

1) nosta halpaa lainaa jeneinä Japanissa

2) vaihda jenit dollareiksi

3) osta dollareilla USA:n velkakirjoja

4) kerää korkotuotot ja vaihda takaisin jeneiksi

Tämän kaltainen kikkailu on ollut eri muodoissa käytössä jo pitkään.

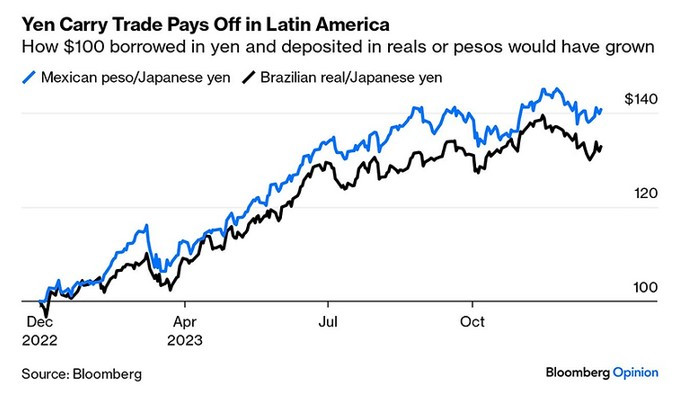

Viime aikoina on ollut myös suosittua lainata rahaa Japanista ja parkkeerata raha Brazilian realiin. Yhtälailla suosittu on ollut jenin ja Meksikon peson välinen ”carry trade”.

Tehdään harjoitus luvuilla: lainaat rahat Japanin koroilla ja sijoittaisit lainatut rahat USA:n korkoihin.

USA:n ja Japanin 10-vuotinen korkoero (eli spread) oli vielä vuoden 2024 huhtikuussa 4.6% - 0.8% = 3.8% (eli 380 basis points, bps).

Helppo 3.8% tuotto, eikö vain!?

Ei niin nopeasti. Sijoittaja ottaa nimittäin samalla riskin jenin ja dollarin vaihtuvista hinnoista.

Markkina tarjoaa kuitenkin monimutkaisia suojaustapoja poistaa tämä valuuttariski olosuhteista riippuvaa maksua vastaan. Oletetaan esimerkinomaisesti 3% suojauskustannus.

Kustannus ei haittaa, koska jos 3.8% tuotosta ottaa 3% pois niin jää vielä 0.8% tuotto varsin varmalla menetelmällä.

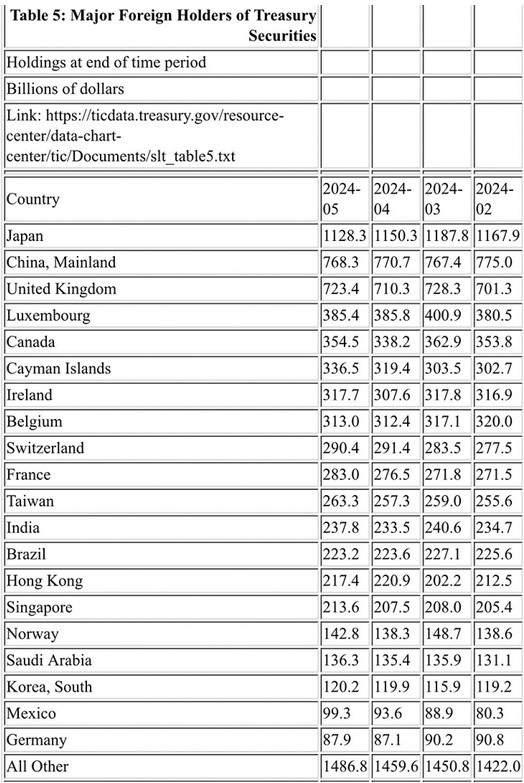

Houkuttelevan kuvion myötä japanilaisista on tullut jenkkivelkakirjojen suurin ulkomainen ostaja; omistaa yli biljoonan (>10%) edestä jenkkivelkakirjoja.

Tässä isossa ”vuorovedessä” sijoittajat ovat jättimäisessä mittakaavassa myyneet jenejä ja ostaneet dollareita ja jenkkivelkakirjoja.

Jenien myynti on heikentänyt valuuttaa (kuvassa USD/JPY), samalla jenkkivelkakirjojen kysyntä on auttanut uuden velan myymistä.

Kuten aina taloudessa, usein löytyy riskiä muita enemmän hakevaa väkeä.

Siksi on tahoja, jotka toteuttavat ”carry tradea” ostamalla valtionvelkakirjojen sijasta esim. vahvasti nousseita osakkeita. Onhan siten saanut korkopapereita paremman tuoton lainatuille jeneille.

Jos toistammekin harjoituksen esimerkiksi 10% vuodessa nousevalla teknologiaosakkeella, on yksinkertaistettu tuottolaskelma jo:

10% (vuosinousu) - 0.8% (Japanin lainakorko) – 3% (suojauskustannus) = 6.2%, tai sama tarkemmin kaaviona:

Jos tämäkään ei vielä ahneelle riitä, on hän voinut jättää valuuttariskin suojaamatta. Tällä tapaa sijoittaja on ”saanut itse pitää” suojauskustannukset.

Nyt tuotoksi: 10% (vuosinousu) - 0.8% (Japanin korko) = 9.2%

Tämähän oli ”nerokasta”, etenkin jos on ottanut lainaa valuutassa, joka on heikentynyt heikentymistään – juuri kuten jeni on tehnyt keskimäärin 6% vuodessa 2012-2024.

Esim. vuoden 2022 alussa dollari-jenin vaihtokurssi oli 115 ja lopussa 130. Heikentyvä jeni huomioiden saadaan nyt jo tuotoksi huikeat 23,5%.

Ei tällaisia skenaarioita katsellessa tarvitse miettiä, miksi niin valtavat määrät rahaa kanavoitui tämän hyödyntämiseen.

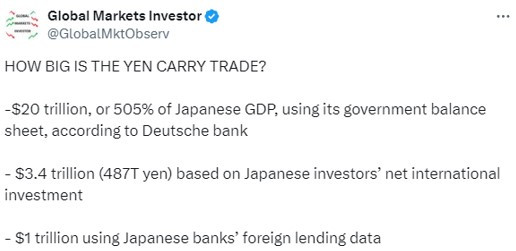

Kokonaisuus oli valtava ja arviot sen suuruudesta vaihtelevat suuresti $1 000 miljardista aina $20 000 miljardiin.

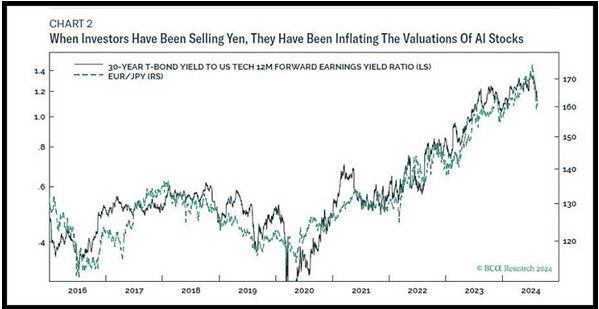

Aiemmin mainittu japanilaislainojen kohdistuminen yhdysvaltalaisiin teknologiaosakkeisiin alkoi myös heijastua kursseihin; teknologiayhtiöiden arvostukset alkoivat kulkea käsi kädessä jenin vaihtokurssin kanssa.

Sitten tuli inflaatioshokki.

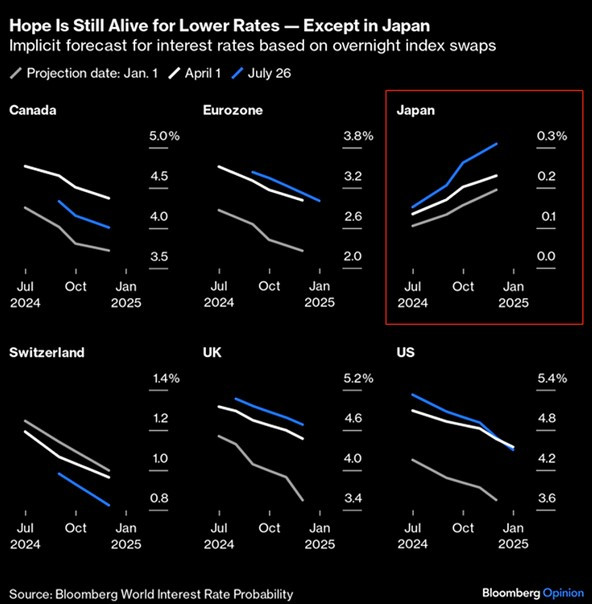

Siinä missä muut maat ovat inflaatiota hillinneiden koronnostojen jälkeen jo matkalla kohti koronlaskuja, Japani tuontiriippuvaisena ja muita pidempään elvyttäneenä joutuu kulkemaan eri suuntaan korkoja nostaen.

Yhtäkkiä aiemmin kuvattu yhtälö alkaa rakoilla.

Mikäli laskemme yliyksinkertaistetun ”carry trade” -tuoton elokuun alun luvuilla, nähdään kuvion tuottavan nyt sijoittajalle tappiota!

USA:n korko – Japanin korko – suojauskustannukset

= 3.8% - 0.9% - 3.0% = -0.1%

Ohessa vielä sama aiemmalla konseptilla kuvattuna. Elokuun alussa jenin vaihtokurssi oli noin USD/JPY 145.

Muttei siinä vielä kaikki.

Japanin keskuspankki nosti heinäkuun lopussa yllättäen korkoja vielä näennäisen matalalle 0.25% tasolle. Korkojen nousunopeus yllätti monet riskiä suosineet ”carry trade” -sijoittajat housut kintuissa.

Nimittäin Japanin nostaessa korkoja, valuutta jeni vahvistuu. Heinäkuun alussa 2024 jenin vaihtokurssi USD/JPY oli 160 ja elokuussa jo 145, eli noin 10% vahvistuminen. Valuuttasuojaamaton ”Carry trade” -yhtälö heikkenee entisestään.

Eikä siinäkään vielä kaikki.

Jos japanilaisten suosimat teknologiaosakkeet 10% vuosinousun sijasta alkavatkin laskea 10% vuodessa, yhtälö happanee nopeasti.

Kuvan oletuksilla vuosituotoksi jo karmaisevat -19.3% tauluun. Kauas on tultu ”varmoista tuotoista”.

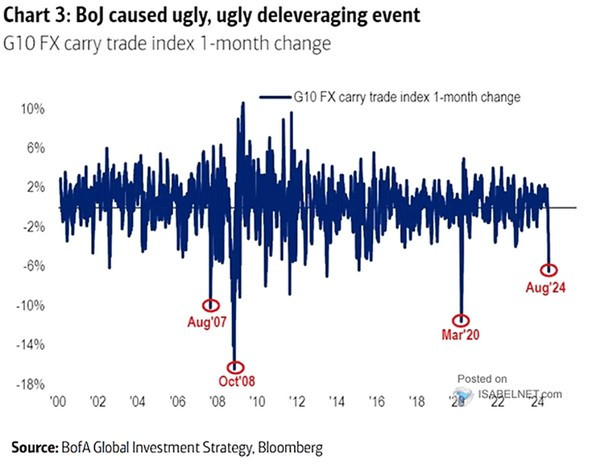

Koska yhtälö ei olekaan enää tuottoisa, sijoittajat pyrkivät odotetusti purkamaan kuviota (”unwind”).

Massiivinen ”vuorovesi” kääntyy toiseen suuntaan; jenkkiomaisuus menee myyntiin ja jenin kysyntä nousee. Kaikki tapahtui hengästyttävällä vauhdilla.

Kaikki tämä oli nähtävissä myös markkinalla.

Yhdysvaltojen teknologiaosakkeita myytiin valtavasti samalla jenin vahvistuessa. Huomaa, kuinka jeni (sininen) saavutti pohjan samana päivänä kuin Nasdaq 100 -indeksi (oranssi) huippunsa.

Tiivistäen vielä seikat, jotka heikentävät “carry tradea”, vahvistaen sen purkamista (”unwind”):

- vahvempi jeni

- kaventunut korkoero

- huonosti pärjäävät teknologiaosakkeet

Ensimmäiset vaativat talouskanava CNBC:llä jo hätäkoronlaskuja Yhdysvaltojen keskuspankilta reaktiona markkinaturbulenssiin.

On nyt kuitenkin selvää, kuinka tämä entisestään voisi pahentaa tilannetta ”carry traden” näkökulmasta pakottaen yhä useammat nurkkaan. Laskevat Yhdysvaltain korot kun kaventaisivat korkoeroa ja vahvistaisivat jeniä suhteessa dollariin.

Jos inflaatiossa ja työttömyydessä ei ollut jo riittävästi keskuspankkiireilla mietittävää, on valtavan mittaluokan ”carry traden” mahdolliset seuraukset otettava jatkossa huomioon.

Tällainen vyyhti ei synny – tai ratkea – päivässä, saati viikossa.

Arviot ”carry traden” purkamisasteesta vaihtelevat. JP Morgan sanoi tilanteen olevan puoliksi purettu, joidenkin markkinastrategien mukaan ollaan vasta alussa.

Tilanne joka tapauksessa rauhoittui Japanin keskuspankin luvatessa himmaavansa lisäkoronnostoja niin pitkään kuin markkinat ovat epävakaat. Varsinainen ongelma ei ole kuitenkaan kadonnut mihinkään ja Japanilla on yhä inflaatio-ongelma hoidettavana.

Elokuun alussa menikin useampia epävakausennätyksiä rikki. Tilanne on tällä hetkellä odottava ja vasta aika näyttää, mitä tuleman pitää.

Toivottavasti tämä kirjoitus on auttanut hahmottamaan tapahtunutta vyyhtiä paremmin ja syy-seuraussuhteet kaukaisen Japanin ja oman osakesalkun välillä on hieman kirkastunut.

Mikäli kaipaat lisää käytännönläheisiä oppeja osakepoiminnan maailmasta, kannattaa harkita Tähtäimessä osakkeet -sijoituskurssia, joka on tehnyt sijoittamisen aloittamisesta helppoa jo sadoille kanssasijoittajille. Jokaista ostettua kurssia kohden jaetaan yksi ilmaiseksi nuorille oppilaitoksiin - kiitos jokaiselle kurssin hankkineelle tämän mahdollistamisesta!

Kiitos paljon lukemisesta!