Opportunity comes to the prepared mind. -Charlie Munger

Jokaisella sijoittajalla on sijoitusfilosofia, johon hän uskoo. Itse uskon siihen, että sijoittamisesta suuri osa on pohjatyön tekemistä ja odottamista. Osana tätä pohjatyötä olen luonut seurantalistaa itselleni jollain tapaa ymmärrettävistä ja kiinnostavista yhtiöistä. Uskon pienten yhtiöiden olevan keskimäärin epätehokkaammin hinnoiteltuja, kuin suurten yhtiöiden, joten keskityn pääasiassa niihin.

Olen luvannut seurata pieniä yhtiöitä, joita kovin moni ei seuraa. Neste on Helsingin pörssin kolmanneksi suurin yhtiö ja sitä seuraa todella moni analyytikko. Lisään yhtiön kuitenkin seurantalistalleni ainakin siksi aikaa, kun viivyn osakkeen omistajana ja se on merkittävässä osassa salkkuani. Olen markkinan kanssa eri mieltä ja kenties seurantalistan avulla voi seurata kumpi tarina on lähempänä oikeaa.

Jos Neste ei täysin menetä kilpailuetuaan uusiutuvissa tuotteissa, tai poliitikot ei vie koko markkinaa pois, on vaikea nähdä miten Nesteen osake ei voittaisi indeksiä seuraavan viiden vuoden aikana.

Yhtiöesittely

Nesteen tarina on muuttunut viimeisten vuosikymmenten aikana useampaan kertaan. Ensin se oli tylsä öljynjalostaja. Sitten se oli maailman uusiutuvilla polttoaineilla valloittava vihreän siirtymän edelläkävijä. Nyt se on taas kilpailueduton hyödykevalmistaja. Yhtiön arvostus on poukkoillut vallitsevan tarinan mukana.

Neste jakaa liiketoimintansa kolmeen osaan:

1) Uusiutuvat tuotteet, joka voidaan vielä jakaa uusiutuvaan dieseliin ja uusiutuvaan lentopetroliin (SAF)

2) Öljytuotteet, eli perinteinen öljynjalostaminen

3) Marketing & Services, eli huoltoasemat

Yhtiöllä on jalostamoita neljässä sijainnissa ympäri maailmaa:

1) Porvoo: kokonaiskapasiteetti 12m tonnia, josta valtaosa öljytuotteita. Yhtiö on ilmoittanut Porvoon jalostamon konvertoinnista uusiutuvien jalostamiseen 2030-luvun puoliväliin mennessä. Tällöin kokonaiskapasiteetti olisi noin 3m tonnia. Maailmalla vallitsee pula dieselin jalostuskapasiteetista eikä alalle investoida. Vaikka uusiutuvat olivat jossain vaiheessa kovin trendikäs ala, pitäisin itse perinteisen öljyjalostamon operointia niin pitkään kuin mahdollista sijoittajia paremmin palvelevana strategiana.

2) Singapore: Uusiutuviin polttoaineisiin keskittyvät jalostamot. Singaporen ensimmäinen jalostamo aloitti toimintansa vuonna 2010 ja sen kapasiteetti nykyään on noin 1,3m tonnia. Neste on investoinut Singaporeen toiseen jalostamoon, joka tuplaa kapasiteetin. Toisen jalostamon käyttöönotossa on ollut yllättävän paljon ongelmia, ja sen käyttöaste on vasta hiljattain nostettu 75 %:iin. Tulevina kvartaaleina tämä tulee kuitenkin nostamaan Nesteen uusiutuvien volyymia etenkin SAF puolella.

3) Rotterdam: Vuonna 2011 avattu Rotterdamin ensimmäinen jalostamo keskittyy Singaporen tavoin uusiutuviin tuotteisiin. Sen kapasiteetti on 1,4m tonnia. Neste on ilmoittanut investoivansa myös Rotterdamiin toiseen jalostamoon, joka nostaisi kokonaiskapasiteetin 2,7m tonniin vuoden 2026 aikana.

4) Martinez: Omien jalostamoiden lisäksi Nesteellä on yhteisyritys Marathon Petroleumin kanssa, jonka vanha öljynjalostamo konvertoitiin uusiutuviin tuotteisiin. Kokonaiskapasiteetti on 2,1m tonnia, ja Nesteellä on yhteisyrityksestä 50 % osuus. Myös Martinezissa on ollut käynnistysvaikeuksia ja onnettomuuksia, mikä näkyy vielä ainakin Q1/24 tuloksessa.

Nesteellä on tuotantoa kaikilla tärkeimmillä mantereilla, mikä antaa sille mahdollisuuden optimoida myyntivolyymeja sinne, missä on tarjolla paras hinta. Tämä on yksi Nesteen kilpailueduista pienempiin toimijoihin nähden, mutta ei mielestäni mikään loputtomasti kestävä vallihauta. Hintaan vaikuttavia tekijöitä on mm. erilaiset tuet, ja näiden tukien hinnoittelu vaikuttaa Nesteen marginaaleihin.

Nesteen analyytikkopuheluita kuunnellessa muodostuu mielikuva uusiutuviin polttoaineisiin keskittyvästä yhtiöstä, jolla ehkä on pieni öljynjalostamotoiminta, jota ollaan lopettamassa. Nesteen pitkän aikavälin tulevaisuuden kannalta asia on juuri näin. Vuonna 2023 öljytuotteet olivat vielä kuitenkin yli 40 % yhtiön tekemästä käyttökatteesta. Toinen selkeästi mieleen jäävä asia analyytikkopuheluista on se, että suurin osa kysymyksistä pyrkii keinoja kaihtamatta selvittämään seuraavan kvartaalin uusiutuvien tuotteiden jalostusmarginaalin. Analyytikot ovat samaan aikaan pitkäkatseisia öljytuotteiden osalta ja lyhytkatseisia uusiutuvien osalta.

Neste on pitkän aikaa pyrkinyt integroitumaan raaka-aineketjuunsa ostamalla uusiutuvien raaka-aineiden hankkijoita ympäri maailmaa. Tämä on kaukaa viisasta, sillä jos uusiutuvat muodostuvat niin suureksi osaksi matkustamisen hiilijalanjäljen vähentämistä, kuin regulaattorit kaavailevat (USA / Eurooppa), tulee raaka-aineista ennen pitkää pula. Erilaiset raaka-aineet ovat regulaation ja kestävyyden kannalta myös erilaisessa asemassa. Nesteen raaka-aineista 92 % luokiteltiin jätteiksi ja tähteiksi vuonna 2023, mikä asettaa yhtiön hyvään asemaan suhteessa esimerkiksi ruuaksi kelpaavista aineista dieseliä valmistaviin yhtiöihin.

Uskon, että Nesteelle merkittävä kilpailuetu tuleekin olemaan raaka-aineet. Suuri osa pystytään hankkimaan itse tytäryhtiöiden kautta. Lukijoista osa varmasti muistaa joka joulu toistuvan ”kinkkutempun”, jossa Neste pyytää meitä viemään kinkun paistamisesta syntyvät ylimääräiset rasvat heidän keräysastiaansa, ja tuottaa siitä uusiutuvaa dieseliä. Tytäryhtiöiden autot käyvät keräämässä samankaltaista raaka-ainetta ravintoloilta ovelta ovelle. Tämä on logistisesti aivan eri luokan operaatio, kuin minkä suuret öljyjätit osaavat (iske piikki maahan, nosta samasta reiästä mahdollisimman paljon mustaa kultaa, ja jakele se tehokkaasti jalostamoihin). Öljyjäteillä tulee olemaan edessään aivan uudenlaiset ongelmat, mikäli aikovat lähteä uusiutuviin markkinoiden pelkäämällä tavalla. Tämän lisäksi Nesteellä on toimialan keskivertoa toimijaa parempi esikäsittelykyvykkyys, mikä mahdollistaa haastavampien raaka-aineiden syöttämisen ilman, että lopputuotteen laatu kärsii.

Nesteellä on myös oma insinööritoimisto (vanha Neste-Jacobs, nykyään engineering solutions), joka on rakentanut jo useampia jalostamoita. Jos tällä kokemuksella operoiva tiimi kohtaa ongelmia uuden uusiutuvien jalostamon kanssa (esim. Singapore II), ei muillakaan alalle pyrkivillä ja kapasiteetti-investoinneista ilmoittaneilla tule olemaan helppoa.

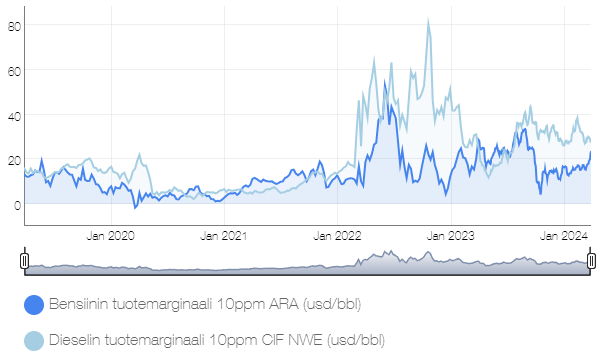

Seuraavaksi muutamia lukuja Nesteen osalta, joita päivittelen tulosten jälkeen. Alla olevassa taulukossa ei ole huomioitu Nesteen tekemiä korjauksia lukujen vertailukelpoisuuteen. Neste oikaisee varaston arvostusmuutokset, johdannaisten realisoitumattomat muutokset ja myyntivoitot/-tappiot. Nämä kuulostavat ihan järkeviltä kuvaamaan itse liiketoiminnan tuloksentekokykyä. Käytän silti itsepäisesti oikeita lukuja, koska muuten ajaudutaan helposti Nesteen tilanteeseen, jossa 42-sivuisessa tilinpäätöstiedotteessa lukee 123 kertaa ”vertailukelpoinen” jossain taivutusmuodossa.

Strategia ja tavoitteet

”Taking charge of change”, eli:

- Kasvetaan kannattavasti – globaalin raaka-ainehankinnan kasvattaminen ja kasvun ohjaaminen houkutteleville markkinoille

- Tehokkuus – joustavuus raaka-aineisiin, tuotteisiin ja markkinoihin liittyen ja kilpailukyvyn parantaminen kustannusten ja nettokäyttöpääoman tarkalla johtamisella

Mielestäni strategia on hyvä. Neste on myös todistetusti toiminut juuri strategiansa mukaisesti jo pitkään.

Taloudelliset tavoitteet:

- Vertailukelpoinen keskimääräisen sijoitetun pääoman tuotto verojen jälkeen (ROACE) vähintään 15 % – Neljä aiempaa vuotta on 19,8 %, 18,3 %, 30,1 % ja 23,9 %, eli tämän tavoitteen voisi toivoa olevan hieman kunnianhimoisempikin

- Velan osuus kokonaispääomasta alle 40 % – neljä aiempaa vuotta on -4,7 %, 0,6 %, 13,9 % ja 22,7 %, eli vielä on aika paljon tilaa kasvaa velallakin, mutta en itse ole kovin huolissani siitä, jos tilaa olisi jatkossakin jonkin verran

Taloudelliset tavoitteet ovat sinällään hyviä, mutta tasoja voisi tarkastella uudestaan. Tässä myös pieni vaaran merkki, koska yhtiö ei ole suostunut nostamaan ROACE-tavoitettaan. Uskooko se itsekään marginaaleihinsa?

Seuraamani ajurit

Nesteen kokonaiskannattavuuteen vaikuttaa moni tekijä, ja yhtiö avaa näitä varsin mukavasti omilla sivuillaan. En usko, että kukaan saa etua näitä sivuilta löytyviä käyriä tuijottamalla, mutta näistä saa kyllä ihan hyvin vihiä seuraavan kvartaalin tuloksesta. Käyn alla muutaman näistä läpi, mutta ensin asiat, joita oikeasti seuraan:

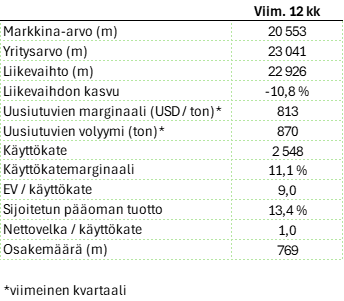

Uusiutuvien marginaali ja volyymi – Ensimmäinen vuosipuolikas tulee olemaan hankala. Syitä voi hakea Martinezin jalostamon ongelmista, Ruotsin lainsäädännön muutoksesta johtuvista puuttuvista volyymeista, tai SAF-tuotannon aloittamisen hitaudesta. Peräpeiliin tuijottamalla on kuitenkin hieman hankalaa nähdä tässä mielestäni tärkeimmässä käyrässä mitään varsinaista kriisiä.

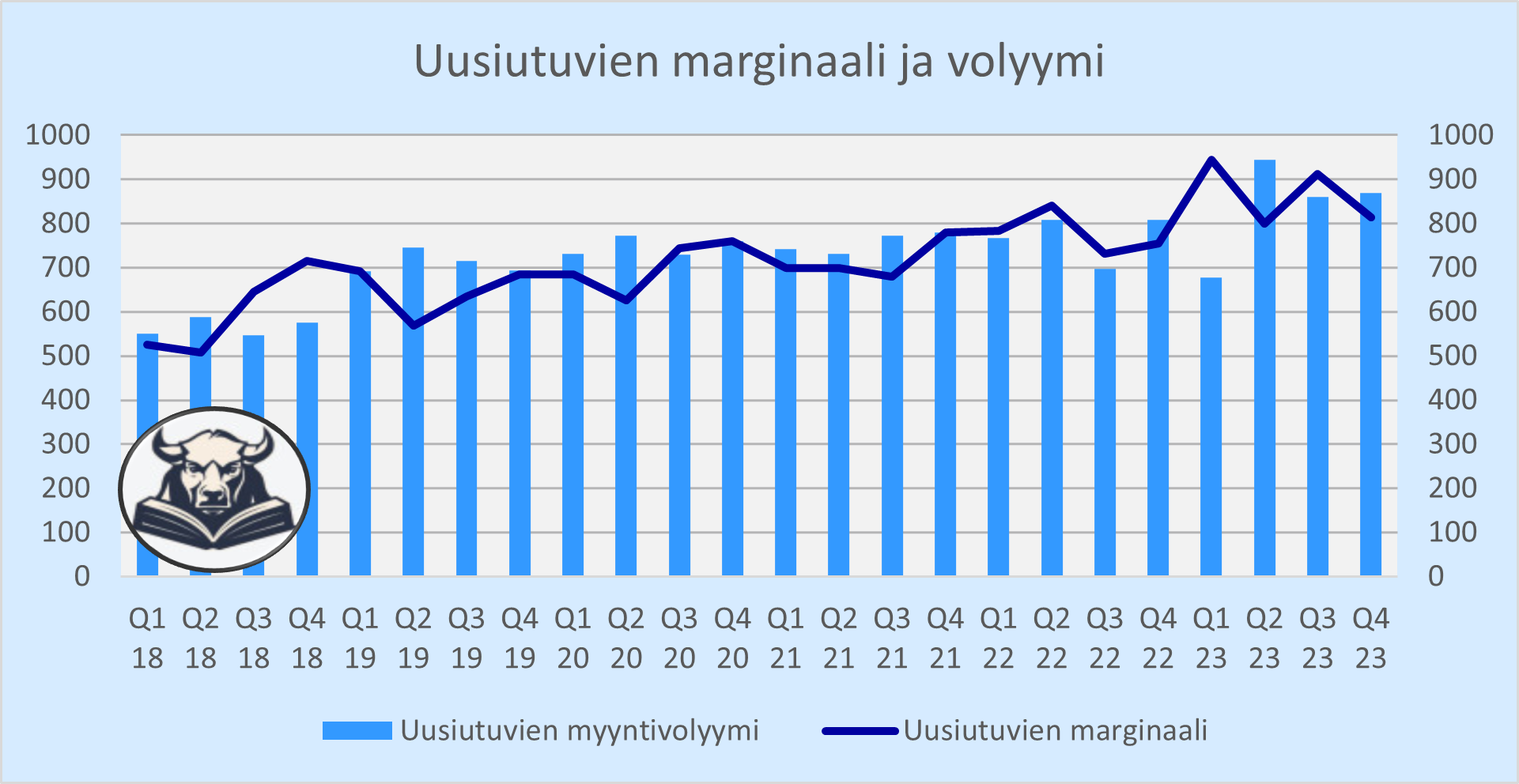

Öljytuotteet ja Marketing & Services käyttökate – Öljytuotteet tulee Nesteen oman ilmoituksen mukaan loppumaan Porvoon jalostamon konversion myötä (katsotaanpa kuitenkin vielä, kuinka käy). Marketing & Services toimii lähinnä datalähteenä Nesteen tuotteille ja on tuottanut pientä voittoa yli ajan. En loukkaantuisi, vaikka M&S myytäisiin pois. Tämä kokonaisuus ei markkinaa tällä hetkellä tunnu kiinnostavan, mutta onhan se varsin kiva kassalähde, kun uusia uusiutuvan jalostamoita tai muita hankkeita mietitään. Kuten kuvasta näkee, viimevuosien dieseljalostuskapasiteettivaje on toiminut ihan kivana vauhdittajana Porvoon jalostamon tuotoissa.

Siinäpä se. Mielestäni nämä asiat ovat relevanteimpia Nesteen osakkeen arvolle pitkässä juoksussa. Moni asia vaikuttaa näihin, mutta seuraavan kvartaalin uusiutuvien tuotteiden jalostusmarginaalit saavat poikkeuksellisen suuren roolin Nesteen kokonaistarinassa. Ehkä siksi, että näkyvyys kauemmas on huono, eikä yhtiö itsekään kerro asiasta oikein mitään. Muutaman vuoden ajan tulospuheluita kuunneltuani ulkomaiset analyytikot mielestäni kuulostava hämmentyneiltä ja hätääntyneiltä, ettei juuri mitään kerrota. Ehkä tulkitsevat tämän epävarmuuden heikkoutena. Itse uskon Nesteen panttaavan tätä tietoa, koska neuvottelut SAFin toimitussopimuksista lentoyhtiöiden kanssa ovat jatkuvasti käynnissä. Jos uusiutuvien jalostaminen on niin hyvää liiketoimintoa kuin itse uskon, ei sitä kannata neuvottelun vastapuolille paljastaa. Alla vielä muutamia Nesteen tuloksen kannalta tärkeitä ajureita, jotka ovat vapaasti saatavissa heidän sivuiltaan.

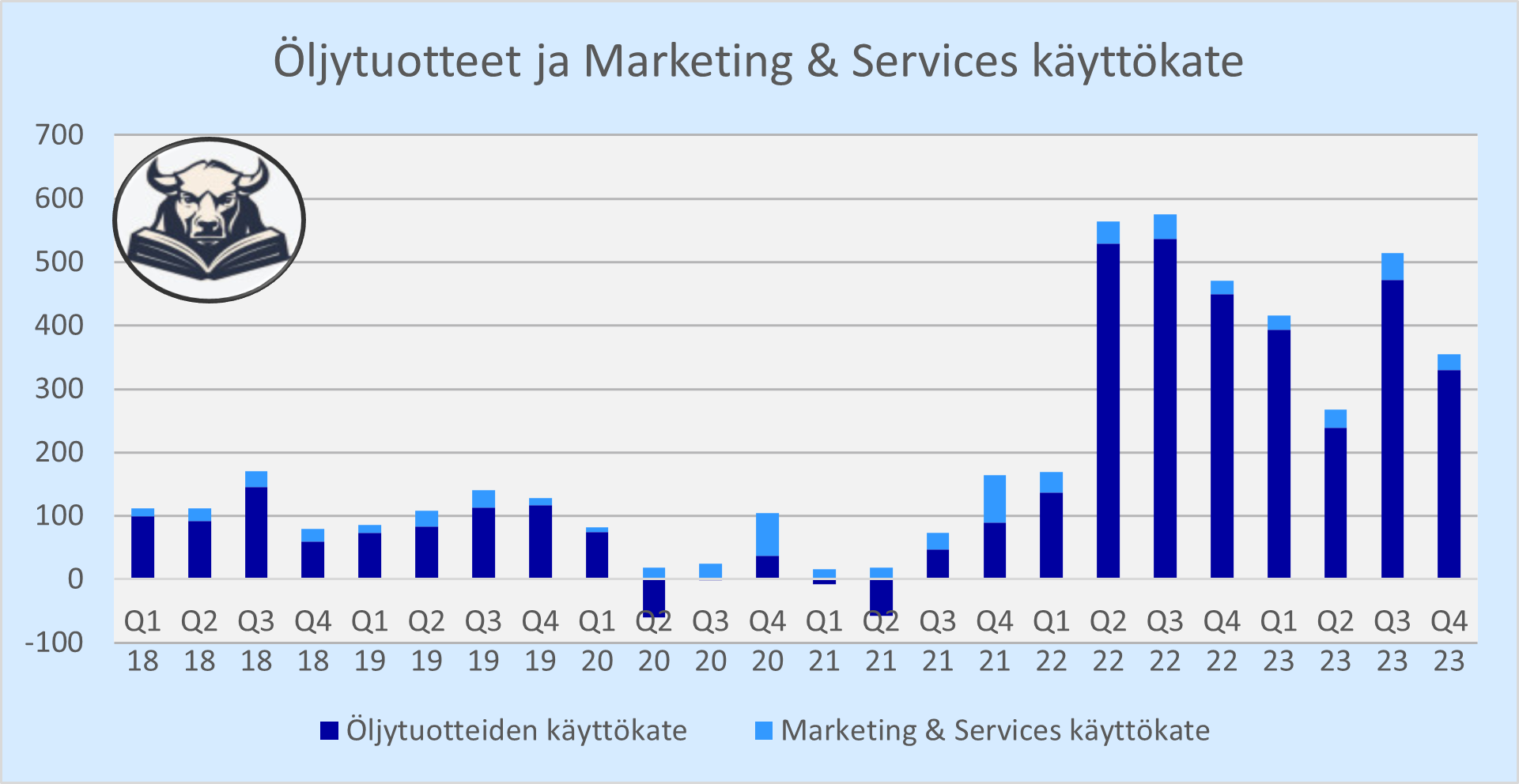

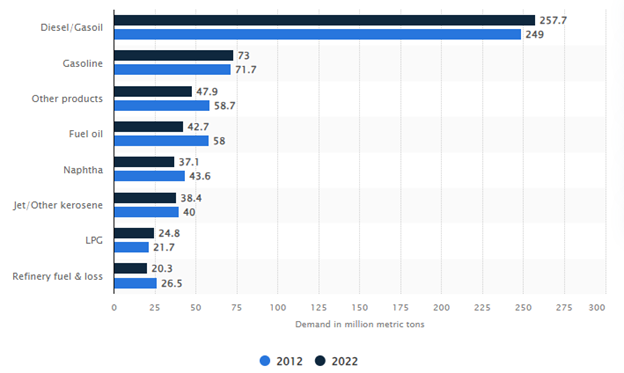

Öljytuotteet – kuten kuvasta näkee, on Nesteelle tärkeä dieselin jalostusmarginaali jäänyt koholle. Tämä johtunee ainakin osittain pienentyneestä kapasiteetista, samalla kun globaali kysyntä ei ole pienentynyt samassa suhteessa. Pitkään on puhuttu tämän olevan kertaluontoista hyvää, mutta itse en usko dieselin jalostuskapasiteetin olevan jatkossakaan kuumin investointikohde, joten Neste operoi ihan kivan dynamiikan toimialalla (globaali kysyntä pysyy kutakuinkin paikallaan ja tarjonta laskee):

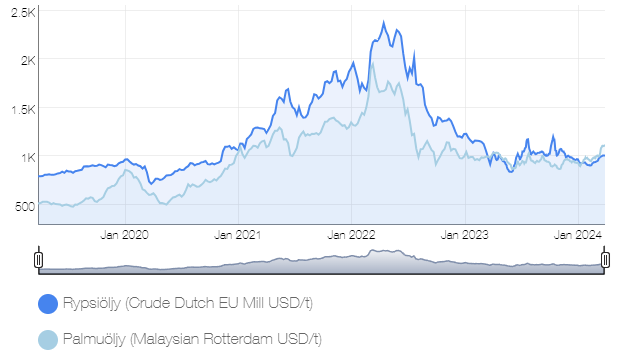

Uusiutuvat tuotteet – alan kannattavuuteen vaikuttaa käytännössä kolme asiaa: Biodieselin hinnat (Neste saa kuvassa näkyvän bulkkitavaran päälle tyypillisesti preemion), Raaka-aineiden hinnat (Nesteellä omaa raaka-ainehankintaa ja yli 90 % raaka-aineista luokitellaan jätteiksi ja tähteiksi ja koostuu pitkälti käytetystä paistinrasvasta) sekä erilaiset tuet (kuvassa Kalifornian LCFS-tuen hinta, mutta tärkeä on myös esimerkiksi RIN-tuen hinta, jota Nesteen sivuilta ei löydä, mutta jonka hinta on myös laskenut merkittävästi).

Arvostus

En käytä arvostukseen nyt hirveästi tilaa, koska se ei tule olemaan Nesteen osalta ongelma. Suurin kysymys liittyy uusiutuvien marginaalien kestävyyteen. Jos otetaan annettuna Nesteen korjaukset lukujen vertailukelpoisuuteen, käydään osakkeella kauppaa P/E-luvulla 9. Koska Nesteen tuotantokapasiteetin tiedetään nousevan tulevaisuudessa pelkästään käynnissä olevien tai valmistuneiden investointienkin kautta, saa marginaali sulaa ihan jonkin verran, että tämä arvostustaso on järkevä. Jos oletetaan, että jatkuvasti suurempaa roolia näyttelevällä SAFilla on marginaaleja nostava vaikutus, alkaa arvostus tuntua jollain tapaa absurdilta. Uskon itsekin, että marginaalit pitkässä juoksussa tulevat alemmille tasoille kapasiteetin kasvaessa, mutta silti en ymmärrä nykyistä arvostusta kasvuyhtiölle.

Riskit

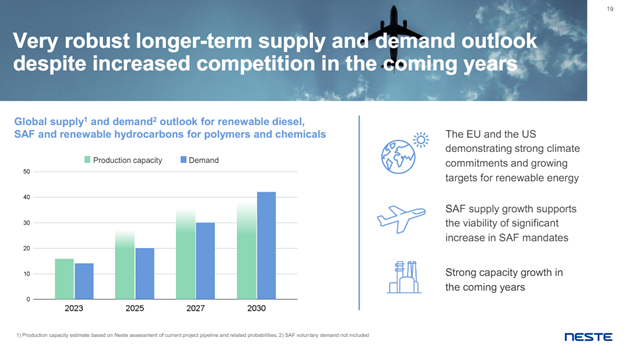

Nesteen olennaisimmat riskit liittyvät kilpailutilanteen muutoksiin. Twitteriä selanneet ovat ehkä ihmetelleet, kun Nesteen osalta on paljon puhuttu termistä ”kalvo 19”. Yhtiö siis järjesti kalliin pääomamarkkinapäivän Lontoossa, jossa tarkoitus oli mainostaa yhtiötä sijoittajille. Ja sitten johto näytti tämän kalvon:

Osake taisi laskea reilut 10 % tähän, koska markkina säikähti kapasiteetin olevan useita vuosia korkeammalla kuin kysyntä. Kuvassa on kerrottu yhtiöiden ilmoittamasta teoreettisesta kapasiteetista, joka siis ei huomioi käyttökatkoksia, huoltoseisokkeja, tai mahdollisesti peruuntuvia projekteja. Tämän lisäksi kysyntäpalkeissa huomioidaan ainoastaan sääntelyyn perustuviin mandaatteihin pohjautuva kysyntä, eikä lainkaan suurta vapaaehtoista kysyntää. Kuten kurssireaktiosta voi päätellä, on tämän kuvion realisoituvalla lopputulemalla aika iso rooli Nesteen tulevaisuuteen, ja siksi siihen liittyy myös suurin riski.

Jos olen ensimmäisen riskin kanssa ok Nesteen kilpailuetujen ja omaan arviooni perustuvan kysyntä-tarjontabalanssin takia, niin toisen riskin kanssa en ole yhtä ok. Yhtiön tulokseen vaikuttaa normaalia enemmän poliitikoiden päähän pistokset. Nyt on päätetty vaatia eri kuljetusmuodoilta uusiutuvan polttoaineen käyttöönottoa osana koko sektorin hiilijalanjäljen laskemista. Tämä tahtotila tai siihen liittyvät tukimallit voivat muuttua. Vaikka uskon vihreän siirtymän olevan pitkä trendi, johon suuntaan maailma väkisin ajaa, en silti pidä poliittisista riskeistä. Ruotsin uusiutuvan dieselin blendausasteen laskulla esimerkiksi oli varsin suuri vaikutus Nesteen myyntivolyymeihin, tai ainakin katteisiin. Toisaalta Alankomaissa juuri nostettiin blendausvaatimusta.

Johto ja pääoman allokointi

Toimitusjohtaja Matti Lehmus nostettiin pidetyn Peter Vanackerin seuraajaksi uusiutuvien polttoaineiden johtajan pallilta. Matti Lehmuksen aikakaudella Nesteen osake on romahtanut. Koska Matti lisäksi kuulostaa maailmalle lähteneeltä Suomi-insinööriltä, ei sijoittajilta ole herunut kovin suuria pisteitä. Tästä hyvä osoitus oli täysi puusilmäisyys sille, mitä sijoittajat oikeasti haluaisivat kuulla yhtiöstä (pääomamarkkinapäivän kalvo 19). Jostain syystä itse pidän insinööreistä. Minulle on (lähes) ihan sama mitä analyytikot pitävät johdon ulosannista ja tekevät sen perusteella osakkeelle, kunhan numerot todistavat insinöörin osaavan asiansa. Lehmuksen osalta numerot eivät ole vielä todistaneet paljoakaan, mutta eivät mielestäni myöskään todistaneet hänen tekemiään täysin vääriksi. Nopea score card: uusiutuvien marginaalit – ok, mutta trendi heikkenevä, investointien ylösajo – heikko, tulostrendi – heikko, osakekurssi – heikko. Itse antaisin Lehmukselle aikaa todistaa osaamisensa, jota uskon häneltä löytyvän tarpeeksi Nesteen johtamiseen, mutta katsotaan riittääkö muiden sijoittajien kärsivällisyys.

Neste kertoi maksavansa kyllä osinkoa, mutta hakevansa osinkotason kansainvälisestä vertailuryhmästään. Vertailuryhmäksi haettiin vieläpä mahdollisimman vähän osinkoa maksava toimiala, johon Nestettä voisi kuitenkin jotenkin verrata. Tätä lausetta käytettiin nähdäkseni, koska valtio-omistajalle pitää viestiä, että jotain maksetaan, mutta oikeasti ei haluttaisi maksaa nykyisenkään vertaa. Neste siis leikkasi osinkoa tämän lauseen jälkeen. Tämä on hieno asia, koska rahaa pitäisi investoida uusiutuvien laitoksiin sen minkä kerkeää. Pääoman allokoinnista hallitus ja johto saa minulta hyvät pisteet, kun huomioidaan omistajarakenne ja sen takuulla tuoma taakka osingoista.

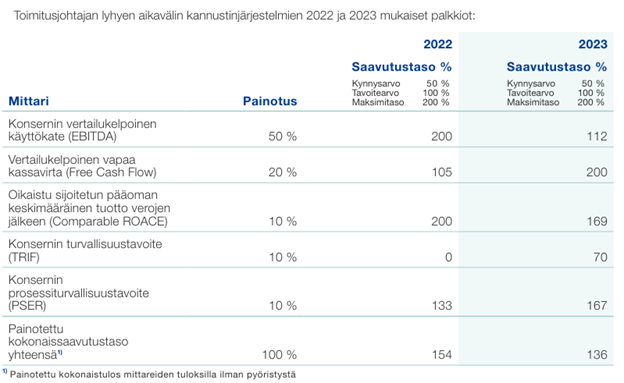

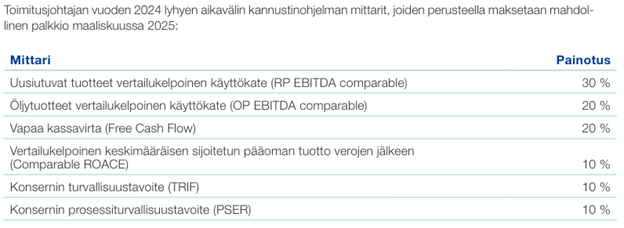

Toimitusjohtajan lyhyen aikavälin palkitsemisohjelmaan on tullut pientä päivitystä (lähde: palkitsemisraportti 2023):

Kokonaisuudessaan tämä vaikuttaa ihan järkevältä. Jos toimitusjohtaja onnistuu näissä tavoitteissaan, uskon osakkeenomistajan kiittävän.

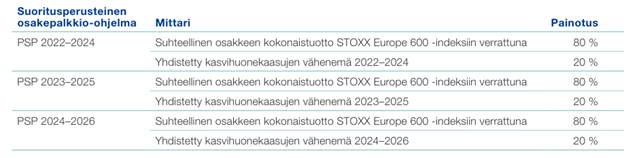

Pitkän aikavälin tavoite on mielestäni erikoisempi. En ole suuri fani mittareissa, jotka eivät ole viimekädessä toimitusjohtajan omissa käsissä. Mittareiden pitäisi ohjata käytöstä, mutta nyt pyydetään vain optimoimaan osakkeen performanssia tiettyihin päivämääriin sidotulla tavalla. Lyhyestä kannustinohjelmasta mallia ja tämä pitkä kannustinohjelma roskakoriin, kiitos.

Johdon osakeomistukset ovat pieniä. Monella johtoryhmän jäsenellä on 0 osaketta ja toimitusjohtajallakin vain 26t osaketta. Palkkajohto ei välttämättä optimoi osakkeenomistajalle relevantteja asioita, joten kannustimien tulisi olla todella hyvin linjassa osakkeenomistajien kukkaron hyvinvoinnin kanssa. Kuten sanottua, lyhyen tähtäimen mittarit ovat ok, mutta pitkän aikavälin mittarit eivät. Näiden yhdistelmänä johto optimoi omaa hyvinvointiaan, jos se on ristiriidassa osakkeenomistajien kanssa. Toivottavasti tätä päätöstä ei tule vastaan usein.

Summataan vielä omat ajatukset

- Kestävä kilpailuetu – kilpailuetuja löytyy, mutta niiden kestävyys vaihtelee. Raaka-ainepuolella kilpailuedut ovat uskoakseni kestäviä, muuten eivät.

- Strategia – hyvä ja selkeä, tavoitteiden tasot pitäisi päivittää

- Johto – valitettavasti tämä kääntyy heikon puolelle, kunnes toisin todistetaan

- Tämänhetkinen tulostaso – normaali tai hieman heikompi

- Velkaisuus – matala

- Tuotto-odotus tehdyillä oletuksilla – hyvä

- Oma luotto tehtyjä oletuksia kohtaan – koetuksella

Omistan Nesteen osaketta noin 9 % osuudella salkustani. Vaikka olen ostellut osaketta vasta kauan kestävään laskuun, on Nesteen osake yksi suurimmista tappioista sijoitusurani aikana. Suhtautukaa kirjoitukseen tämä mielessä.