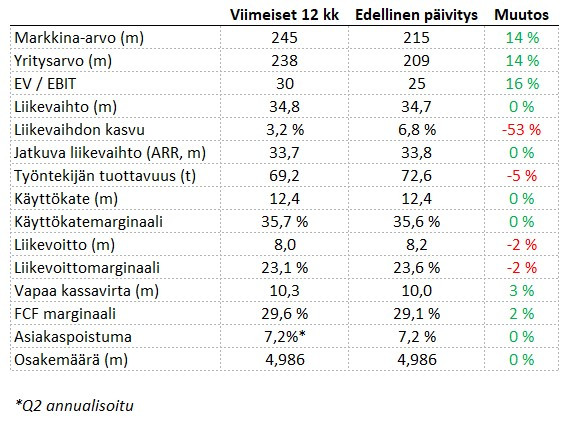

Miten asiat ovat kehittyneet edellisestä päivityksestä?

Admicomin asiakkaiden tilanne ei ole helpottanut edellisestä kvartaalista. Rakennusala on edelleen uskomattoman suurissa vaikeuksissa ja Admicomin luonnollinen asiakaspoistuma tästä syystä korkealla. Yhtiön tulostaso ei nykyisellään riitä lähimainkaan perustelemaan arvostusta 30 x liikevoitto, vaan kasvua pitäisi saada selkeästi enemmän. Tästä huolimatta pelkäsin pahempaa. Yhtiö on puhunut aika varovaisesti esimerkiksi asiakkaiden liikevaihtoon sidottuun tasauslaskutukseen liittyen ja tuonut odotuksia lähikvartaaleilta alas, mutta nyt raportoitu luku ei ollut pelätyn kaltainen vaikutuksen ollessa vain noin -0,5m euroa.

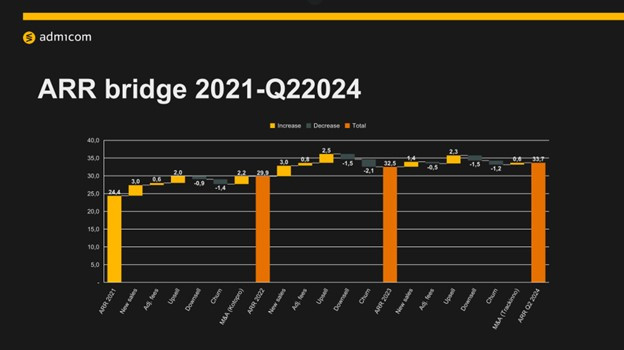

Odottelin näistä syistä negatiivista kasvulukua, mutta yhtiö pystyikin juuri ja juuri positiiviseen 0,7 % kasvuun toisella kvartaalilla. Myös kannattavuus säilyi hyvällä tasolla liiketoiminnan haasteisiin nähden. Jatkuva vuosilaskutus (ARR) nousi vuoden takaisesta, mutta hiukan laski edellisestä kvartaalista.

Totesin tulosaamuna otsikot luettuani Twitterissä tämän olevan puolustusvoitto Admicomille, ja raportin tarkemmin luettuani pidättäydyn kannassani.

Ajatuksia raportista

Markkina on pysynyt erittäin vaikeana, mutta siitä huolimatta pystyttiin näyttämään pientä kasvua hyvällä kannattavuudella. Juuri tällaista asemien puolustamista salkun yhtiöiltä toivookin näkevänsä. Samalla täytyy todeta, että yhtiön aika utopistinen 100m euron jatkuvan vuosilaskutuksen (ARR) tavoite vuonna 2030 lipuu aika pitkällä kaukaisuudessa, ja nytkin ARR hiukan pieneni edellisestä kvartaalista.

Toimitusjohtaja Kairinen toteaa suurimpien haasteiden olevan uudisrakentamisen puolella muiden rakentamisen sektorien näyttäessä jo ensimmäisiä elpymisen merkkejä. Tätä samaa olen kuullut myös työni kautta alaa tuntevilta. Toisaalta uudisrakentamisen haasteiden helpottamista on potkittu joka kvartaalilla aina eteenpäin.

Yhtiö takoo edelleen erinomaista kassavirtaa (~30 % liikevaihdosta) ja sijoitettu pääoma tuottaa erinomaisesti. Yhtiö operoi erittäin vahvalla taseella nettokassan puolella, mikä mahdollistaa suunnitellun laajentumisen ulkomaille sitten, kun sopiva ostokohde löytyy.

Toisen kvartaalin kohokohdista voisi kuitenkin mainita jo aiemmin paljastuneen suuren ruotsalaisen asiakkuuden, jonka he voittivat kilpailijan väistyttyä sivuun. Tänne tarjotaan koko Admicomin projektinhallintakokonaisuus, mikä antaa hieman yllättäen mahdollisuuden laajentaa Ruotsiin myös orgaanisesti. Suuri pohjoismaisesti operoiva asiakkuus on hyvä referenssi uudella markkinalla.

Kairinen sanoo uusien kauppojen määrän pysyneen kohtuullisella tasolla. Toimitusjohtajan asteikkohan ei mene surkeasta erinomaiseen, vaan ehkä kohtuullisesta erinomaiseen, jos kyseessä on poikkeuksellisen avoin yksilö. Ja Ruotsissa hyvästä erinomaiseen. Uudismyyntiä luonnollisesti hankaloittaa markkinatilanne, mutta tänne pitää saada parempaa vetoa syklin kääntyessä paremmaksi. Muistan Admicomin edellisen toimitusjohtajankin valitelleen uudismyynnin huonoa vetoa jo useita vuosia sitten.

Keskisuuret ja suuret toiminnanohjausjärjestelmäasiakkaat (ERP) ovat lykänneet investointipäätöksiä ja uskoakseni myös vähentäneet nykyisten lisenssien käyttöä minimiin. Tämä on johtanut pienempiin kauppakokoihin. Olisi mielenkiintoista kuulla, johtaako useampi pieni asiakas myös siihen, että niille voidaan myydä useampia tuotteita per asiakas. Tämä vahvistaa uskoani siitä, että kun nykyiseen pienistä puroista koostuvaan liikevaihtoon saadaan muutama iso kauppa mukaan, voi tulos näyttää taas varsin mukavalta.

Positiivisemmalla puolella Kairinen kertoo yhtä useamman asiakkaan ostavan enemmän kuin yhden tuotteen Admicomilta. Tämä on ollut yhtiön pyrkimys jo pitkään ja brändiuudistus ja muut paketin yhtenäisyyttä tukevat teot helpottanevat myyntiä.

Vuonna 2025 edelleen aiotaan aloittaa strategian mukainen kiihtyvän kasvun vaihe. Tällä hetkellä tuntuu kovin kaukaiselta ja vaatinee ainakin kaksi asiaa, joista molemmat pitäisi toteutua: 1) markkina helpottaa ja 2) tehdään yrityskauppoja ulkomaille. Pidän yhtiön harkitsevaisesta linjasta yrityskauppojen kanssa niiden heikon onnistumisprosentin takia, mutta samalla hieman pelkään, että annetut strategiset tavoitteet ja kasvava paine sijoittajilta saa hutaisuoston todennäköisyyden nousemaan. Toivotaan, että yhtiö ajaa valitsemaansa linjaa maaliin asti ja maalikin lopulta löytyy.

Ohjeistus (ennallaan):

Yhtiö arvioi vuonna 2024 jatkuvan vuosilaskutuksen (ARR) kasvavan 5-10 %. Jatkuva vuosilaskutus vuonna 2023 oli 32,5 miljoonaa euroa. Kokonaisliikevaihdon arvioidaan kasvavan vuodesta 2023. Kokonaisliikevaihto vuonna 2023 oli 34,3 miljoonaa euroa. Oikaistun käyttökatteen (EBITDA) arvioidaan olevan 32-37 % liikevaihdosta.

Tällä hetkellä näyttää vielä ihan hyvältä, mutta ei tässä ohjeistuksen osalta myöskään ihan liikaa liikkumavaraa ole. Jos markkina pysyy oikein vaikeana niin negaririskikin on olemassa.

Ajatuksia sijoittajapuhelusta

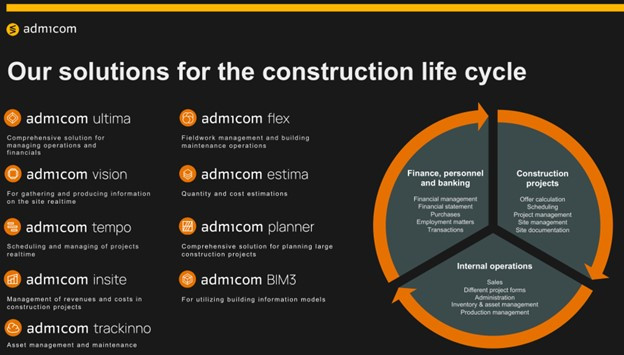

Kairinen aloittaa kvartaalin läpikäymisen tuttuun tapaansa aika kaukaa ja ajatus kelataan strategian ja uudistuneen tuoteperheen kautta. Tähän käytetään prosentuaalisesti aika suuri osa koko tilaisuuden ajasta, ja mielestäni voisi pääosin hoitaa tekemällä erillisen laadukkaan videon, missä nämä käydään läpi ja sitten viitata siihen. Kunnioitettaisiin yhtiötä enemmän seuraavienkin aikaa. Toisaalta strategia ja tuoteperhe ovat edelleen sen verran tuoreita, että tämä taitaa olla lähinnä myyntiä – asiakkaille ja sijoittajille. Kairinen kävi läpi myös asiakasreferenssin, joka tietenkin oli varsin positiivinen. Admicomin arvolupaus on mielestäni hyvässä kunnossa ja rakennusalan digitalisoituminen vasta ihan alkuvaiheessa.

Asiakaspoistuma ilman konkursseja parantuu tällä hetkellä. Konkurssit ovat edelleen kuitenkin neljänneksen asiakaspoistumasta, mikä pitää kokonaispoistuman korkealla. Tämä pinnan alla oleva trendi on ihan positiivinen ja hyvä nosto johdolta tähän puheluun.

Ruotsissa voitettu asiakas toimii pohjoismaisesti ja ottaa Admicomin laajan tuotetarjoaman käyttöön kaikissa toimintamaissaan. Kairinen luettelee ainakin kustannusarvioinnin (Estima), aikataulutuksen (Tempo) ja dokumentoinnin (Vision). Lisäksi asiakas haluaa puskea Admicomin tuotteet myös alihankkijoilleen, mikä kelpaa Admicomille paremmin kuin hyvin.

Talousjohtaja Helamo käy mielestäni hyvällä formaatilla lukuja läpi, mutta en aio niitä nyt toistaa tässä, koska kävin ne läpi jo pääosin yllä. Muistutus kuitenkin siitä, että Q2 on suurin tasauslaskutuskvartaali, ja toisiksi suurin on Q3. Helpotusta tasauslaskutustrendiin ei tietenkään tule (vuoden 2023 liikevaihdoista), joten Q3 tulee olemaan heikko sekin.

Helamon graafi jatkuvan vuosilaskutuksen kehityksestä (ARR bridge) on niin hyvä lisätietoa tuova kalvo, että taidan kopioida sen tähän omaan läpikäyntiinikin aika säännöllisesti:

Q&A (ei saatavilla kirjoitushetkellä)

Kysymys hintojen nostosta: Parin tuotteen osalta hintoja on nostettu siten, että vaikutus alkaa asteittain heinäkuusta eteenpäin.

Kysymys nuppiluvun nousun vaikutuksesta kuluihin: Nuppiluku on kasvanut enemmän kuin täysaikaiset työntekijät, koska kovassa kysynnässä oleva kirjanpitopalvelu vaatii osa-aikaisia tekijöitä. Tästä syystä kulut eivät ole nousseet samassa suhteessa kuin raportoitu nuppiluku. Kairinen myös toteaa, että ovat edelleen kannattavuutta suojelevassa asennossa eivätkä aio palkata kuin kaikista strategisimpiin rooleihin.

Hyvä kysymys, jota itsekin pohdin kauppakoon pienenemisestä ja sen tuomasta mahdollisuuksista usean tuotteen myyntiin: Kairinen sanoo, että tässä on parannusta aiempaan nähden useamman asiakkaan valitessa monta tuotetta, mutta hän sanoi tämän niin vähällä innostuksella, että en usko olevan merkityksellistä ainakaan tässä vaiheessa. Jatkokysymys monen tuotteen myyntiin ja miten lähellä valmista Admicom on: ”We are definitely not done.” Ehkä usean tuotteen myynti on siis vaan toivottua vaikeampaa, ja vaikka pientä paranemista on havaittu, on taso edelleen liian heikko. No, jääpähän potentiaalia vielä tulevaisuuteen.

Kairinen vastaa sivulauseessa toiseen kysymykseen: Ruotsissa yritettiin aiemmin päästä markkinaan Admicom Vision -työkalulla, mutta kokeilu lopetettiin epäonnistuneena. Ei ole helppoa kansainvälistyminen ainakaan orgaanisesti.

Kysymys Ruotsin orgaanisen kasvun aikataulusta: Nyt selvitetään miten halukkaita ja valmiita ison voitetun asiakkaan alihankkijat olisivat vaihtamaan Admicomiin ja sen jälkeen H2 aikana pohditaan mikä suunnitelma Ruotsiin jalkautumiseen valitaan. Varsinainen myyntityö vaatisi paikallista työvoimaa ja investointeja. Alkuperäinen suunnitelma kansainvälistymisestä yrityskauppojen kautta on edelleen voimassa.

Jatkan tyytyväisenä Admicom-omistajana reilun 8 % osuudella salkustani. Loppukehut vielä yhtiön poikkeuksellisen avoimelle ja hyödylliselle sijoittajaviestinnälle. Tuntuu, että yhtiö pyrkii kertomaan tasapuolisesti kaikille sijoittajille mitä yhtiössä oikeasti tapahtuu.