Miten asiat ovat kehittyneet edellisestä päivityksestä?

Marty McFly palasi tulevaisuuteen, Ari Kelloniemi kannattavuuteen. Kovin hyvää elokuvaa ei Aallon Groupista saisi, jos jännimmäksi tapahtumaksi jäi H2/23. Hyvän sijoituksen kyllä vielä mahdollisesti.

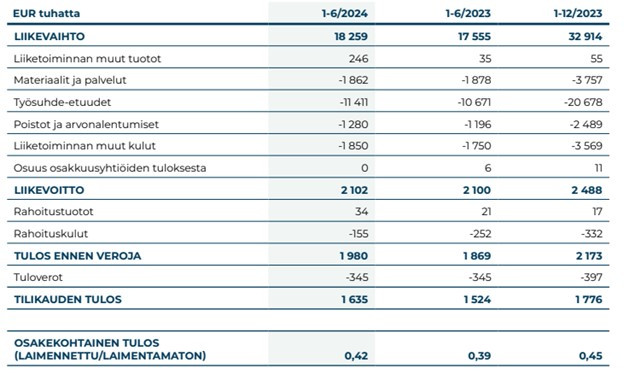

Aallon Group julkaisi hiljattain markkinatilanteeseen nähden kohtalaisen hyvän puolivuotiskatsauksen. Liikevaihto on kasvanut reilut 7 % vuoden takaisesta (viimeiset 12 kk), mikä on ok tilanteessa, jossa yhtiö joutuu suojelemaan kannattavuuttaan kasvun kustannuksella. Kirjoitin viimeksi, että osake voisi tuottaa ihan järkevästi, vaikka kannattavuus jäisi H2/23 tasolle (11 %) ja liikevaihto kasvaisi 3-4 %. Nyt liikevaihto kasvaa edelleen yli 7 % ja kannattavuuskin on selkeästi paremmalla tasolla (18,5 %). Osake on vähän korjannut ylemmäs, mutta hinnoittelee edelleen aika negatiivista skenaariota.

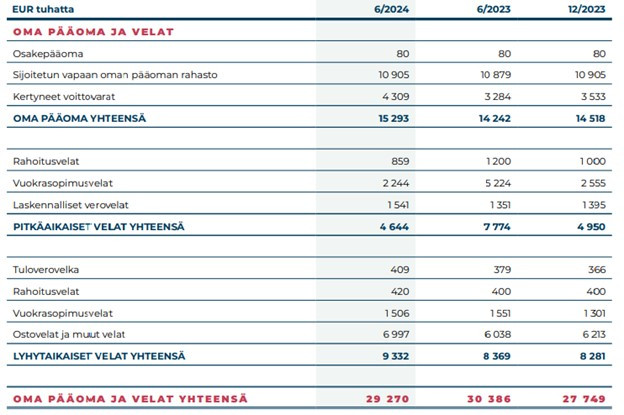

Osakkeen arvostus on aavistuksen kohonnut, mutta sen ollessa näillä tasoilla, on erityisen ilahduttavaa nähdä yhtiön tekevän yrityskauppoja pelkällä käteisellä (Countmaster kesäkuussa). Tarina palautuu hiljalleen urilleen, ja yhtiön pääoman allokointi näyttää poikkeuksellisen fiksulta (odotusarvo on, että se on heikkoa tai sokeaa). Reilu 10x kassavirta ei ole mielestäni järjin kallis defensiivisestä ja kasvavasta yhtiöstä.

Ajatuksia raportista

Ensimmäisen kappaleen taulukosta sekä tuloslaskelmasta huomaa palkkojen nousseen nopeammin kuin liikevaihto. Toimitusjohtaja Ari Kelloniemi kertookin yhtiön satsanneen myyntiresursseihin uusasiakashankintaa vauhdittamaan. Tämä on mielestäni ihan fiksua, jotta kasvua saadaan mahdollisimman montaa kautta – ostamalla ja omaan liiketoimintaan investoimalla. Olisi tosin kiva kuulla Kelloniemen joskus kaljan ääressä kertovan rehellisesti miten hyvin tällaiset myyntisatsaukset Aallonilla ovat toimineet. Uskoisin asiakkaiden vaihtavan aika harvoin tilitoimistoa, jos naapurista tulee puhelua.

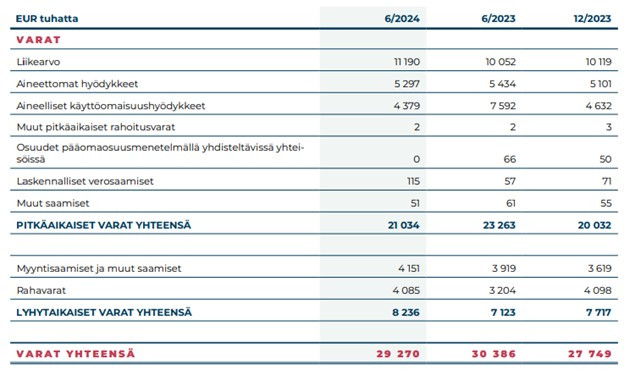

Tase on tavallaan aika puhdas. Paljon lepää tietysti yrityskauppojen onnistumisessa ja prosessin toimivuudessa näin ison osuuden ollessa liikearvoa. Myyntisaamisiin kiinnitin huomion taloustilanteen takia, mutta ne ovat kasvaneet kutakuinkin linjassa liikevaihdon kanssa, joten ei mitään huolestuttavaa. Ostot on maksettu hieman vuodentakaista hitaammin, mikä näkyy ostovelkojen nousuna ja parantuneena kassavirtana ensimmäisen kappaleen taulukossa. Rahoitusvelkaa yhtiöllä on varsin maltillisesti ja voisi minun puolestani olla enemmänkin. Pankitkin taitavat tykätä näin ennustettavasta liiketoiminnasta, joten rahoitusta yrityskauppoja varten voisi ainakin pohtia. En kyllä pistä pahakseni käteisellä maksamistakaan.

Kelloniemi katsauksessaan toistaa kasvun tulleen epäorgaanisesti. Markkinan heikkous näkyy transaktioiden vähäisyytenä ja asiakkaiden konkurssien kasvuna. Yhtiön on sinnikkäästi jatkanut yritysostostrategiaansa tässäkin markkinassa, mutta tahti on ehkä hieman hidastunut. Edelliset yrityskaupatkaan eivät vaikuttaneet täyden kvartaalin matkalta H1-lukuihin, mutta toisaalta epäorgaanista kasvua on tämän kautta luvassa myös tuleville ajoille.

Aallon Porttiin on myös investoitu lisää. Ei kovin yllättävästi tekoälystä odotetaan jatkossa tulevan jos jonkinlaista hyötyä ja tehoa. Onkohan ohjelmistoinvestoinnit vain pakollinen paha näille työvoima-arbitraasia hyödyntäville firmoille (Talenom, Fondia, Aallon jne.) ja sitten keksitään aina vaan seksikäs tarina kertomaan miksi investoinnit ovat kasvaneet. Nyt kun se mieleen juolahti, niin pidän sitä ihan jonkin verran todennäköisenä. Aallonilla taseen kautta tapahtuvat investoinnit ovat kuitenkin aika maltillisella tasolla, toisin kuin vaikka Talenomilla.

Kelloniemi lopettaa katsauksensa sanoen, että näkee vuosipuoliskon tekemisen ”kelvolllisena”. Pidän tästä sanavalinnasta. Olisi voinut markkinahinnoittelua peilaten retostella enemmänkin puolustusvoitolla tai tyytyväisyydellään, mutta nyt kuulostaa siltä, että vielä ei missään nimessä olla tyytyväisiä. Eikä pidäkään olla, vaikka tämä oli omistajan näkövinkkelistä jo hyvää tekemistä verrattuna edelliseen raporttiin.

Ajatuksia toimitusjohtajan haastattelusta

Aallon Group kertoo puolivuotiskatsaustiedotteessaan, että analyytikoille ja medialle järjestetään tilaisuus tulospäivänä. En löytänyt tästä kuitenkaan minkäänlaista taltiointia. Joko en osaa etsiä, tai sitä ei ole olemassa, mutta tyydyn katsomaan Atte Riikolan toimitusjohtajan haastattelun, josko siitä tulisi jotain mieleen.

Inflaatio on helpottanut, mutta omia hintoja nostettu alkuvuodesta -> Parempi kannattavuus. Edellisessä kirjoituksessa arvelin inflaation ajautuvan tilitoimistojen hintoihin pienellä viiveellä. Nyt näyttää käyvän niin. Kannattavuus saattaa siis heilahdella inflaation heiluessa, mutta yli syklin se pitäisi olla ihan puolustettavissa.

Loppuvuoden näkymistä kysellään. Kelloniemi on Suomen talouden loppuvuodesta toiveikkaampi kuin minä. Inflaatio ja korkotaso helpottaa kyllä, mutta Suomessa menee nyt niin heikosti, että toipuminen voi ottaa enemmän aikaa, kuin loppuvuoteen. Aallon ei ohjeista, joten eipä niillä näkemyksillään niin paljon väliä ole.

Ei ollut kovin avartava haastattelu, jos sattui lukaisemaan raportin alle, mutta kiva, kun näitä julkaistaan. Ehkä joskus tulevaisuudessa päätän jäädä päätoimiseksi sijoittajaksi, jotta pääsee Aallon Groupin tilaisuuttakin kuuntelemaan livenä.

Salkussa on 2 % Aallon positio, eli pikkaisen olen lisännyt edellisestä kirjoituksesta. Tämä raportti oli tarpeeksi hyvä, ja hinta tarpeeksi matala, että todennäköisesti lisään jossain kohdassa tämän vuoden aikana.