Mitäs mieltä tietäjät on Ray Dalion All Weather portfoliosta, eli risk parity allokaatiostrategiasta?

Tiivistettynä:

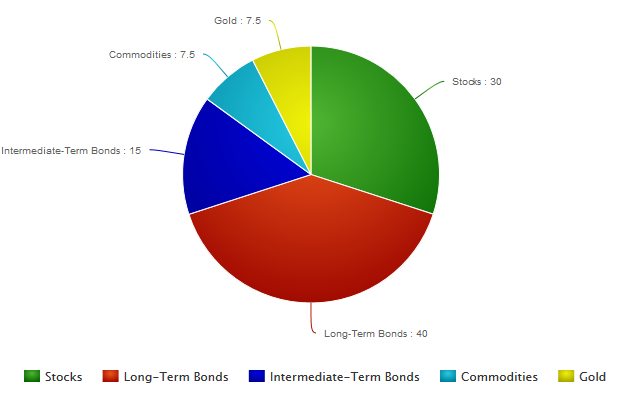

Osakkeet 30%, kulta 7,5 %, commodities 7,5%, intermediate term bonds 15% ja long term bonds 40%

En tiedä toimiiko kuvalinkki, tossa sama piirakkana:

Taustaksi: Olen laskenut osakepainoa ja tarkoitus olisi laskea lisää tulevina kuukausina. Defensiivisempi sijoitussalkku kiinnostaa toistaiseksi. Käteinen tilillä ei ole pitkän aikavälin ratkaisu. Siksi olen tuuminut Ray Dalion All Weatheria tai jotain sen tapaista.

Mutta, en ole koskaan elämässäni sijoittanut korkopapereihin tai - rahastoihin. En tunne niitä, ja omat muut vaihtoehtoni ovat olleet aina mielestäni parempia (osakkeet, kiinteistöt, metsä, käteinen ja “banknorwegian”).

Korot ovat isossa kuvassa laskeneet 30 vuotta, joten missasin sen runin, ja se on tuonut all weatherille tuottoja. All weatherissa korkopapereiden osuus on 55%, mikä tuntuu itselleni hurjalta.. mutta perustuuko strategia juuri siihen, että taantumissa korot laskevat ja korkopapereiden arvo nousee?

Ja mitä korkopapereita olisi järkevä hankkia? Euroopan nollakorkoiset valtionlainat eivät oikein kiinnosta. Voivatko korot laskea tältä tasolta alaspäin taantumassakaan? Amerikan valtion lainoihin pääsisi kiinni etf:ien kautta, mutta silloin EUR/USD vaikuttaa tuottoihin, ja sen muodostumista en osaa ennustaa.